§ 30 Kapitalerhaltung

(1) Das zur Erhaltung des Stammkapitals erforderliche Vermögen der Gesellschaft darf an die Gesellschafter nicht ausgezahlt werden. Satz 1 gilt nicht bei Leistungen, die bei Bestehen eines Beherrschungs- oder Gewinnabführungsvertrags (§ 291 des Aktiengesetzes) erfolgen oder durch einen vollwertigen Gegenleistungs- oder Rückgewähranspruch gegen den Gesellschafter gedeckt sind. Satz 1 ist zudem nicht anzuwenden auf die Rückgewähr eines Gesellschafterdarlehens und Leistungen auf Forderungen aus Rechtshandlungen, die einem Gesellschafterdarlehen wirtschaftlich entsprechen.

(2) Eingezahlte Nachschüsse können, soweit sie nicht zur Deckung eines Verlustes am Stammkapital erforderlich sind, an die Gesellschafter zurückgezahlt werden. Die Zurückzahlung darf nicht vor Ablauf von drei Monaten erfolgen, nachdem der Rückzahlungsbeschluß nach § 12 bekanntgemacht ist. Im Fall des § 28 Abs. 2 ist die Zurückzahlung von Nachschüssen vor der Volleinzahlung des Stammkapitals unzulässig. Zurückgezahlte Nachschüsse gelten als nicht eingezogen.

Für den Rechtsverkehr

(für Nichtjuristen)

zum Expertenteil (für Juristen)

Bedeutung für den Rechtsverkehr, häufige Anwendungsfälle

a) Allgemeines

1

2

3Die Norm dient vor allem dem Gläubigerschutz. Da die Gesellschafter in einer haftungsbeschränkten Rechtsform wie der GmbH grundsätzlich nur zur Leistung der Einlage auf den von ihnen übernommenen Geschäftsanteil verpflichtet sind, darüber hinaus aber nicht persönlich für die Verbindlichkeiten der GmbH haften, sollen die Regelungen zur Kapitalaufbringung (v.a. §§ 14, 19 GmbHG) und zur Kapitalerhaltung (§§ 30, 31 GmbHG) gewährleisten, dass jedenfalls das Stammkapital der GmbH erhalten bleibt und zur Befriedigung der Gesellschaftsgläubiger zu Verfügung steht. Daher normiert

4Das geschützte Stammkapital, das in der Bilanz als „gezeichnetes Kapital“ bezeichnet wird, entspricht hierbei dem im Gesellschaftsvertrag angegebenen und im Handelsregister eingetragenen Stammkapitalbetrag, und zwar unabhängig davon, ob die Einlagen bereits vollständig geleistet wurden. Wenn die GmbH beispielsweise mit einem Stammkapital von 50.000,-- EUR gegründet wurde, dürfen Zahlungen der GmbH an einen Gesellschafter nicht dazu führen, dass das bilanzielle Eigenkapital der GmbH unter den Betrag von 50.000,-- EUR sinkt. Ist der maßgebliche Stammkapitalbetrag im Zeitpunkt der Zahlung an den Gesellschafter bereits unterschritten, gilt das Zahlungsverbot des

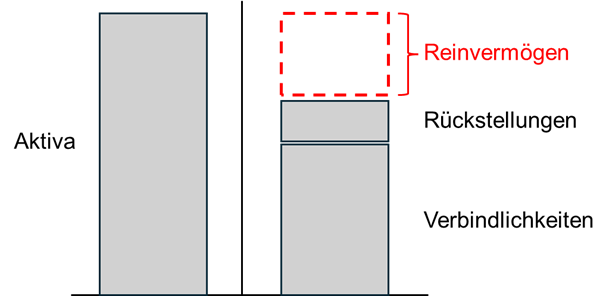

Ob das Stammkapital durch die Zahlung an den Gesellschafter angegriffen wird, ist anhand einer Zwischenbilanz zu prüfen, die nach handelsrechtlichen Grundsätzen auf den Zeitpunkt der Auszahlung aufzustellen ist. Mittels dieser Zwischenbilanz ist das so genannte Reinvermögen der GmbH zu ermitteln, das sich aus der Differenz zwischen den Aktiva und den „echten“ Passiva, also Rückstellungen und Verbindlichkeiten ergibt:

5Ist das so ermittelte Reinvermögen niedriger als das Stammkapital oder sinkt das Reinvermögen durch die Zahlung an den Gesellschafter unter die Stammkapitalziffer, spricht man von einer so genannten Unterbilanz und das Zahlungsverbot des § 30 I Satz 1 GmbHG greift ein.

6Wichtig und zu beachten ist, dass der Begriff der „Zahlung“ nicht nur reine Geldzahlungen der GmbH an ihren Gesellschafter umfasst, sondern zum Schutze der Gläubiger weit gefasst ist. Eine verbotene Zahlung im Sinne von

7Auf der anderen Seite sind dem Gesellschafter geschäftliche Beziehungen zu „seiner“ GmbH natürlich nicht verboten, etwa wenn der Gesellschafter der GmbH Betriebsimmobilien vermietet, Waren verkauft oder schlicht Leistungen, z.B. als Geschäftsführer oder Berater, für die GmbH erbringt.

8Maßgeblich ist stets eine bilanzielle Betrachtungsweise. Steht der Leistung der GmbH an ihren Gesellschafter eine gleichwertige Gegenleistung gegenüber, liegt bei einer bilanziellen Betrachtungsweise schon keine Vermögensminderung vor, durch die das Stammkapital angegriffen werden könnte. Erwirbt die GmbH beispielsweise Waren zum Marktwert von ihrem Gesellschafter, steht der (Kaufpreis-)Zahlung an den Gesellschafter der erworbene Vermögensgegenstand gegenüber, welcher den Geldabfluss bilanziell kompensiert.

9Zur Abgrenzung, ob im Einzelfall ein zulässiges Verkehrsgeschäft oder aber eine verbotene Zahlung vorlag, wird darauf abgestellt, ob ein gewissenhaft nach kaufmännischen Grundsätzen handelnder Geschäftsführer das Geschäft unter sonst gleichen Umständen zu den gleichen Bedingungen auch mit einem Nichtgesellschafter abgeschlossen hätte, ob die Leistung also durch betriebliche Gründe gerechtfertigt warBGH, Urt. v. 13.11.1995 – II ZR 113/94, ZIP 1996, 68

(so genannter „Drittvergleichsmaßstab“). Hält das Geschäft zwischen Gesellschafter und der GmbH dem Drittvergleich nicht stand, etwa weil der Gesellschafter der GmbH Waren zu überhöhten Preisen veräußert oder umgekehrt Waren von der GmbH unter Marktwert bezieht, liegt in Höhe der Differenz eine verdeckte Ausschüttung an den Gesellschafter vor, die im Stadium der Unterbilanz (siehe oben) zu einem Verstoß gegen das Zahlungsverbot des

10Werden von der GmbH Zahlungen an ihren Gesellschafter unter Verstoß gegen das Zahlungsverbot des

11Aus Gründen des Gläubigerschutzes und um Umgehungsversuchen entgegenzutreten, gelten die Kapitalerhaltungsregelungen in verschiedenen durch die Rechtsprechung auskonturierten Konstellationen auch gegenüber Dritten, d.h. das Zahlungsverbot des

12Umgekehrt statuieren

- Nach

§ 30 I Satz 2, 1. Alternative GmbHG gilt das Zahlungsverbot nicht, wenn zwischen dem Gesellschafter (herrschendes Unternehmen) und der GmbH (beherrschtes Unternehmen) ein Beherrschungs- und Gewinnabführungsvertrag im Sinne von§ 291 I AktG besteht. Denn dann ist das herrschende Unternehmen (Gesellschafter) nach§ 302 I AktG verpflichtet, Verluste der beherrschten GmbH auszugleichen, was nach Ansicht des Gesetzgebers ein dem Kapitalerhaltungsgebot gleichwertiges Schutzniveau zugunsten der Gläubiger gewährleistet. - Nach

§ 30 I Satz 2, 2. Alternative GmbHG gilt das Zahlungsverbot auch dann nicht, wenn der Leistung der GmbH ein gleichwertiger Gegenleistungs- oder Rückgewähranspruch gegen den Gesellschafter gegenübersteht. Wenn die GmbH z.B. einen Kaufpreis an den Gesellschafter entrichtet, hierfür aber einen Anspruch auf Erwerb einer gleichwertigen Sache erhält, oder dem Gesellschafter ein Darlehen gewährt, welches dieser aufgrund seiner Bonität jederzeit zurückzuzahlen in der Lage ist, stellt die Kaufpreiszahlung oder Darlehensgewährung keine verbotene Auszahlung im Sinne von§ 30 I Satz 1 GmbHG dar. Die Regelung ist an und für sich rein deklaratorisch, denn nach der maßgeblichen bilanziellen Betrachtungsweise (siehe oben) tritt bei der GmbH schon gar keine Vermögensminderung ein, wenn diese für ihre Leistung an den Gesellschafter einen gleichwertigen Anspruch auf die Gegenleistung erwirbt. Der Gesetzgeber hat die Regelung vor allem eingeführt, um Rechtsunsicherheiten im Zusammenhang mit dem v.a. in Konzernen üblichen Cash Pooling entgegenzuwirken. Denn im Rahmen des Cash Pooling werden Liquiditätstransfers der Tochtergesellschaften an die Cash Pool-führende Obergesellschaft rechtlich in der Regel als Darlehen behandelt und durch die Regelung in§ 30 I Satz 2, 2. Alternative GmbHG wird klargestellt, dass solche Liquiditätstransfers unter dem Blickwinkel des§ 30 I Satz 1 GmbHG zulässig sind, soweit die Cash Pool-führende Obergesellschaft finanziell in der Lage ist, die Ansprüche der Tochtergesellschaften aus dem Cash Pooling zu erfüllen. - Nach

§ 30 I Satz 3 GmbHG werden schließlich Tilgungszahlungen der GmbH zur Rückführung von Gesellschafterdarlehen von dem Zahlungsverbot ausgenommen. Hintergrund ist, dass das Recht der Gesellschafterdarlehen durch das Gesetz zur Modernisierung des GmbH-Rechts und zur Bekämpfung von Missbräuchen (MoMiG)BGBl. I 2008, S. 2026, Bundesgesetzblatt BGBl. Online-Archiv 1949 - 2022 | Bundesanzeiger Verlag komplett in die Insolvenzordnung (InsO) überführt wurde. Dort ist nunmehr zum einen der Nachrang von Gesellschafterdarlehen (§ 39 I Nr. 5 InsO) geregelt; zum anderen werden Darlehensrückzahlungen der Gesellschaft an ihren Gesellschafter, die im letzten Jahr vor dem Insolvenzantrag erfolgt sind, nach§ 135 I Nr. 2 InsO generell der Insolvenzanfechtung unterstellt.

Wegen weiterer Erläuterungen zu den genannten Ausnahmen wird auf den unten angefügten Expertenteil verwiesen.

b) Bedeutung für Gesellschafter

13Für den Gesellschafter als Zahlungsempfänger bedeutet das Zahlungsverbot des

14Aber auch für die Mitgesellschafter des Zahlungsempfängers bergen Verstöße gegen

c) Bedeutung für den Geschäftsführer

15Neben den Mitgesellschaftern des Zahlungsempfängers trägt vor allem der Geschäftsführer die Haftungsrisiken im Falle von Verstößen gegen § 30 I Satz 1 GmbHG.

Denn werden die übrigen Gesellschafter wegen Ausfalls des eigentlichen Zahlungsempfängers nach

16Darüber hinaus steht im Falle verbotswidriger Zahlungen auch der Gesellschaft selbst nach

17Daneben haftet der Geschäftsführer nach

d) Bedeutung für die Gläubiger

18Das Kapitalerhaltungssystem dient als Ausgleich der Haftungsbeschränkung natürlich vor allem dem Zweck, das Vermögen der GmbH gegen Eingriffe der Gesellschafter zu schützen und zu gewährleisten, dass eine ausreichende Haftungsmasse für die Gesellschaftsgläubiger erhalten bleibt. Gleichwohl kann dieses Ziel nur bedingt erreicht werden (vgl. zur Kritik am derzeitigen Kapitalerhaltungssystem die unten angeführten Literaturstimmen).

19Da der Erstattungsanspruch nach

20In steuerlicher Hinsicht kann eine verbotene Zahlung im Sinne des

Nach ständiger Rechtsprechung des Bundesfinanzhofes (BFH) liegt eine verdeckte Gewinnausschüttung vor, wenn die Kapitalgesellschaft ihrem Gesellschafter außerhalb der gesellschaftsrechtlichen Gewinnverteilung einen Vorteil zuwendet und diese Zuwendung ihren Anlass im Gesellschaftsverhältnis hat. Eine gesellschaftliche Veranlassung ist gegeben, wenn ein ordentlicher und gewissenhafter Geschäftsführer diesen Vorteil einem Nichtgesellschafter nicht zugewendet hätte.BFH, Beschl. v. 05.09.2023 – VIII R 2/20, DStZ 2024, 6, Entscheidung Detail | Bundesfinanzhof Auch in diesem Zusammenhang handelt es sich also in der Regel um Geschäfte zwischen der GmbH und ihrem Gesellschafter, die dem Drittvergleichsmaßstab (siehe oben) nicht standhalten – häufig in Zusammenhang mit überhöhten Bezügen des Gesellschafter-Geschäftsführers.

Expertenhinweise

(für Juristen)

1) Allgemeines

a) Hintergrund / Regelungszweck

21Soweit nicht ausnahmsweise eine Pflicht zur Leistung von Nachschüssen (§

2) Definitionen

a) Stammkapital

aa) Erläuterung

113Der maßgebliche Stammkapitalbetrag, der gedeckt sein muss, damit eine Auszahlung nach

3) Abgrenzungen, Kasuistik

a) Darlehensbeziehungen zwischen GmbH und Gesellschafter

127Noch recht einfach zu überblicken ist der Darlehensverkehr zwischen Gesellschaft und Gesellschafter: Die Rückzahlung eines der GmbH von dem Gesellschafter gewährten Darlehens stellt keine verbotene Auszahlung dar (

b) Verkehrsgeschäfte über oder unter Marktwert

128Außerhalb des Gesellschaftsverhältnisses ist es dem Gesellschafter selbstverständlich gestattet, normale Verkehrsgeschäfte mit „seiner“ GmbH zu tätigen, etwa in dem der Gesellschafter der GmbH Waren verkauft oder von dieser bezieht oder als Vermieter oder Mieter in einem Mietverhältnis zur Gesellschaft steht.

129Eine – jedenfalls im Stadium der Unterbilanz – verbotene Zahlung im Sinne von

130Zur Abgrenzung, ob im Einzelfall ein zulässiges Verkehrsgeschäft oder aber eine (verdeckte) Ausschüttung vorlag, wird darauf abgestellt, ob ein gewissenhaft nach kaufmännischen Grundsätzen handelnder Geschäftsführer das Geschäft unter sonst gleichen Umständen zu den gleichen Bedingungen auch mit einem Nichtgesellschafter abgeschlossen hätte, ob die Leistung also durch betriebliche Gründe gerechtfertigt warBGH, Urt. v. 13.11.1995 – II ZR 113/94, ZIP 1996, 68; Scholz/Verse, GmbHG, Bd. I (§§ 1-34), 13. Aufl. (2022),

131Hält das Geschäft einem Drittvergleich nicht stand, schuldet der Gesellschafter nach der Rechtsprechung des BGH grundsätzlich die Rückgewähr in natura,BGH, Urt. v. 17.03.2008 – II ZR 24/07, BGHZ 176, 62, Urteil des II. Zivilsenats vom 17.3.2008 - II ZR 24/07 - (bundesgerichtshof.de) d.h. je nach Gegenstand der Transaktion die Rückübertragung einer veräußerten Sache, Rückzahlung eines Darlehens, Befreiung von einer Forderung oder seitens der GmbH gewährten Sicherheit. Dadurch soll der Gesellschaft aus Gründen des Gläubigerschutzes insbesondere der unter Umständen schwierige Nachweis des wirklichen Werts des weggegebenen Vermögensgegenstandes erspart werden.

132Gleichwohl können sich Gesellschaft und Gesellschafter zur Vermeidung einer gegenständlichen Rückabwicklung (nachträglich) noch auf einen angemessenen Preis einigen, und der Gesellschafter kann die Differenz nachzahlen. Hierzu verpflichtet ist die Gesellschaft aus den genannten Gründen indes nicht.Verse (o. Fußn. 1),

c) Überhöhte Vergütungen

133Einen „Klassiker“ stellen überhöhte Bezüge für den Gesellschafter-Geschäftsführer oder überzogene Honorare im Rahmen eines Beratervertrags mit dem Gesellschafter dar, wobei dies streng genommen nur Unterfälle des „unausgewogenen Verkehrsgeschäfts“ sind.

134Bezieht der Gesellschafter-Geschäftsführer ein überhöhtes Geschäftsführergehalt, so kann darin neben einer steuerlichen verdeckten Gewinnausschüttung (vGA) auch eine verbotene Auszahlung im Sinne von

135Der BGH billigt den Gesellschaftern bei der Beurteilung der Angemessenheit des Geschäftsführergehalts allerdings einen erheblichen Ermessensspielraum zu, innerhalb dessen Gesichtspunkte wie die Art, der Umfang und die Leistungsfähigkeit des Betriebs sowie Alter, Ausbildung, Berufserfahrung und Fähigkeiten des Geschäftsführers zu berücksichtigen sein können. Maßgeblich ist insofern, ob die Gesellschaft das gleiche Gehalt auch einem Fremdgeschäftsführer mit vergleichbarer Erfahrung und Qualifikation gewährt hätte.BGH, Urt. v. 15.06.1992 – II ZR 88/91, ZIP 1992, 1152

136Im Steuerrecht, das insofern als Indiz (jedoch nicht Präjudiz!) für die zivilrechtliche Bewertung dienen kann, wird die Angemessenheit von Geschäftsführer-Bezügen regelmäßig anhand von Quervergleichen mit den Bezügen von Geschäftsleitern anderer Unternehmen beurteilt.

137Als Quervergleichsmaßstäbe werden hierfür z.B. die von der OFD Karlsruhe erarbeitete „Karlsruher Tabelle“Muster KSt-Land (fv-bwl.de) – gültig ab 2024 herangezogen, die allerdings nur für Baden-Württemberg bindend ist. Anerkannt sind aber auch anderweitige externe Vergütungsstudien wie die Vergütungsstudie der BBE Media.BBE Media - Vergütungsstudien, Gehaltsgutachten, Chef-Telegramm – BBE-Media

138Die Vergleichskennzahlen dienen insofern als Richtwerte, die besonderen Umstände des Einzelfalls können ein Abweichen von diesen Richtwerten nach oben oder unten rechtfertigen. Die Entscheidung über die konkrete Ausgestaltung der Bezüge sollte dann aber die sie tragenden Ermessenserwägungen erkennen lassen.

139In einer wirtschaftlich schwierigen Lage der Gesellschaft kann der GmbH-Geschäftsführer unabhängig von einer Beteiligung an der GmbH unter dem Gesichtspunkt der Treuepflicht zudem verpflichtet sein, einer Herabsetzung seiner Bezüge zuzustimmen, wie dies für die AG in

d) (Upstream) Sicherheitenbestellungen

140Sehr relevant ist die Behandlung der Bestellung von Sicherheiten durch die GmbH zur Besicherung von Verbindlichkeiten des Gesellschafters. Gerade in Konzernsituationen kommt es häufig vor, dass die Kreditfinanzierung komplett von der Konzernobergesellschaft (Holding) aufgenommen wird und die Tochtergesellschaften hierfür Sicherheiten stellen.

141Dass in der Bestellung einer Sicherheit zugunsten des Gesellschafters eine verbotene Auszahlung im Sinne des

142In der Kreditpraxis wurde auf diese Unsicherheit regelmäßig mit der Verwendung einer so genannten Limitation Language reagiert. Dies sind vertragliche Regelungen, die dem Geschäftsführer der Sicherheit stellenden GmbH eine vertragliche Einrede gegen die Verwertung der Sicherheit durch den Kreditgeber einräumen, wenn durch die Verwertung eine Unterbilanz herbeigeführt oder vertieft würde.

143Der BGH hat sich in einer Entscheidung aus 2017 nun aber positioniert und entschieden, dass es für die Beurteilung, ob eine das Stammkapital angreifende Auszahlung vorliegt, auf den Zeitpunkt der Bestellung der Sicherheit ankommt.BGH, Urt. v. 21.03.2017 – II ZR 93/16, BGHZ 214, 258, Urteil des II. Zivilsenats vom 21.3.2017 - II ZR 93/16 - (bundesgerichtshof.de)

144Denn bei Bestellung einer Sicherheit für eine Verbindlichkeit des Gesellschafters erwirbt die Gesellschaft einen Freistellungsanspruch gegen den Gesellschafter, der darauf gerichtet ist, die Gesellschaft bei Fälligkeit des Darlehens durch Tilgung des Kredits von der Inanspruchnahme der Sicherheit freizustellen. Ist dieser Freistellungsanspruch werthaltig, liegt darin ein vollwertiger Gegenleistungs- oder Rückgewähranspruch im Sinne von

145Ob der Freistellungsanspruch der GmbH gegen den Gesellschafter werthaltig ist, hänge wiederum davon ab, ob dieser nach der Beurteilung zum Zeitpunkt der Bestellung der Sicherheit (ex-ante-Perspektive) bei Fälligkeit voraussichtlich zur Rückzahlung des Darlehens in der Lage sein werde, da dann die Inanspruchnahme der Sicherheit unwahrscheinlich sei.

146Eine spätere Verschlechterung der Bonität des Gesellschafters, die die Wahrscheinlichkeit der Inanspruchnahme der Sicherheit erhöhe, sei dann im Hinblick auf die Kapitalerhaltung ohne Belang und mache die – ursprünglich zulässige Sicherheitenbestellung – nicht nachträglich zu einer verbotenen Zahlung im Sinne von

4) Zusammenfassung der Rechtsprechung

147Hinsichtlich der einschlägigen Rechtsprechung wird zunächst auf die beim jeweiligen Tatbestandsmerkmal unter „Definitionen“ angeführten Urteile verwiesen.

Darüber hinaus können Entscheidungen zu folgenden interessanten Konstellationen angeführt werden:

a) Nichtigkeit des Beschlusses zur Ausschließung eines Gesellschafters

148BGH, Urt. v. 11.07.2023 – II ZR 116/21BGH, Urt. v. 11.07.2023 – II ZR 116/21, BGHZ 237, 331 = ZIP 2023, 1943 = NZG 2023, 1555 = NJW 2023, 3164, Urteil des II. Zivilsenats vom 11.7.2023 - II ZR 116/21 - (bundesgerichtshof.de)

5) Literaturstimmen

155In der Literatur wird das System der Kapitalerhaltung in seiner jetzigen Form unter dem Gesichtspunkt des Gläubigerschutzes verschiedentlich als ineffektiv und unzureichend kritisiert.

156Schon das gesetzlich vorgeschriebene Mindestkapital von „nur“ 25.000,-- EUR gewährleiste je nach Größe und Geschäftsvolumen des Unternehmens keinesfalls zwingend eine den betriebswirtschaftlichen Erfordernissen angemessene Eigenkapitalausstattung.

6) Häufige Paragraphenketten

165§§ 30, 31 GmbHG -

166Ebenfalls im Kontext der Kapitalerhaltung (

7) Prozessuales

167Anspruchsinhaber des Erstattungsanspruchs nach