§ 30 Kapitalerhaltung

(1) Das zur Erhaltung des Stammkapitals erforderliche Vermögen der Gesellschaft darf an die Gesellschafter nicht ausgezahlt werden. Satz 1 gilt nicht bei Leistungen, die bei Bestehen eines Beherrschungs- oder Gewinnabführungsvertrags (§ 291 des Aktiengesetzes) erfolgen oder durch einen vollwertigen Gegenleistungs- oder Rückgewähranspruch gegen den Gesellschafter gedeckt sind. Satz 1 ist zudem nicht anzuwenden auf die Rückgewähr eines Gesellschafterdarlehens und Leistungen auf Forderungen aus Rechtshandlungen, die einem Gesellschafterdarlehen wirtschaftlich entsprechen.

(2) Eingezahlte Nachschüsse können, soweit sie nicht zur Deckung eines Verlustes am Stammkapital erforderlich sind, an die Gesellschafter zurückgezahlt werden. Die Zurückzahlung darf nicht vor Ablauf von drei Monaten erfolgen, nachdem der Rückzahlungsbeschluß nach § 12 bekanntgemacht ist. Im Fall des § 28 Abs. 2 ist die Zurückzahlung von Nachschüssen vor der Volleinzahlung des Stammkapitals unzulässig. Zurückgezahlte Nachschüsse gelten als nicht eingezogen.

Für den Rechtsverkehr

(für Nichtjuristen)

zum Expertenteil (für Juristen)

Bedeutung für den Rechtsverkehr, häufige Anwendungsfälle

a) Allgemeines

1

2

3Die Norm dient vor allem dem Gläubigerschutz. Da die Gesellschafter in einer haftungsbeschränkten Rechtsform wie der GmbH grundsätzlich nur zur Leistung der Einlage auf den von ihnen übernommenen Geschäftsanteil verpflichtet sind, darüber hinaus aber nicht persönlich für die Verbindlichkeiten der GmbH haften, sollen die Regelungen zur Kapitalaufbringung (v.a. §§ 14, 19 GmbHG) und zur Kapitalerhaltung (§§ 30, 31 GmbHG) gewährleisten, dass jedenfalls das Stammkapital der GmbH erhalten bleibt und zur Befriedigung der Gesellschaftsgläubiger zu Verfügung steht. Daher normiert

4Das geschützte Stammkapital, das in der Bilanz als „gezeichnetes Kapital“ bezeichnet wird, entspricht hierbei dem im Gesellschaftsvertrag angegebenen und im Handelsregister eingetragenen Stammkapitalbetrag, und zwar unabhängig davon, ob die Einlagen bereits vollständig geleistet wurden. Wenn die GmbH beispielsweise mit einem Stammkapital von 50.000,-- EUR gegründet wurde, dürfen Zahlungen der GmbH an einen Gesellschafter nicht dazu führen, dass das bilanzielle Eigenkapital der GmbH unter den Betrag von 50.000,-- EUR sinkt. Ist der maßgebliche Stammkapitalbetrag im Zeitpunkt der Zahlung an den Gesellschafter bereits unterschritten, gilt das Zahlungsverbot des

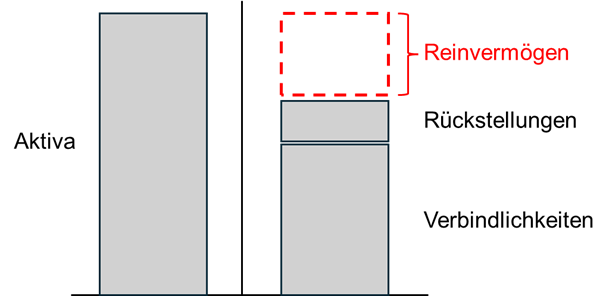

Ob das Stammkapital durch die Zahlung an den Gesellschafter angegriffen wird, ist anhand einer Zwischenbilanz zu prüfen, die nach handelsrechtlichen Grundsätzen auf den Zeitpunkt der Auszahlung aufzustellen ist. Mittels dieser Zwischenbilanz ist das so genannte Reinvermögen der GmbH zu ermitteln, das sich aus der Differenz zwischen den Aktiva und den „echten“ Passiva, also Rückstellungen und Verbindlichkeiten ergibt:

5Ist das so ermittelte Reinvermögen niedriger als das Stammkapital oder sinkt das Reinvermögen durch die Zahlung an den Gesellschafter unter die Stammkapitalziffer, spricht man von einer so genannten Unterbilanz und das Zahlungsverbot des § 30 I Satz 1 GmbHG greift ein.

6Wichtig und zu beachten ist, dass der Begriff der „Zahlung“ nicht nur reine Geldzahlungen der GmbH an ihren Gesellschafter umfasst, sondern zum Schutze der Gläubiger weit gefasst ist. Eine verbotene Zahlung im Sinne von

7Auf der anderen Seite sind dem Gesellschafter geschäftliche Beziehungen zu „seiner“ GmbH natürlich nicht verboten, etwa wenn der Gesellschafter der GmbH Betriebsimmobilien vermietet, Waren verkauft oder schlicht Leistungen, z.B. als Geschäftsführer oder Berater, für die GmbH erbringt.

8Maßgeblich ist stets eine bilanzielle Betrachtungsweise. Steht der Leistung der GmbH an ihren Gesellschafter eine gleichwertige Gegenleistung gegenüber, liegt bei einer bilanziellen Betrachtungsweise schon keine Vermögensminderung vor, durch die das Stammkapital angegriffen werden könnte. Erwirbt die GmbH beispielsweise Waren zum Marktwert von ihrem Gesellschafter, steht der (Kaufpreis-)Zahlung an den Gesellschafter der erworbene Vermögensgegenstand gegenüber, welcher den Geldabfluss bilanziell kompensiert.

9Zur Abgrenzung, ob im Einzelfall ein zulässiges Verkehrsgeschäft oder aber eine verbotene Zahlung vorlag, wird darauf abgestellt, ob ein gewissenhaft nach kaufmännischen Grundsätzen handelnder Geschäftsführer das Geschäft unter sonst gleichen Umständen zu den gleichen Bedingungen auch mit einem Nichtgesellschafter abgeschlossen hätte, ob die Leistung also durch betriebliche Gründe gerechtfertigt warBGH, Urt. v. 13.11.1995 – II ZR 113/94, ZIP 1996, 68

(so genannter „Drittvergleichsmaßstab“). Hält das Geschäft zwischen Gesellschafter und der GmbH dem Drittvergleich nicht stand, etwa weil der Gesellschafter der GmbH Waren zu überhöhten Preisen veräußert oder umgekehrt Waren von der GmbH unter Marktwert bezieht, liegt in Höhe der Differenz eine verdeckte Ausschüttung an den Gesellschafter vor, die im Stadium der Unterbilanz (siehe oben) zu einem Verstoß gegen das Zahlungsverbot des

10Werden von der GmbH Zahlungen an ihren Gesellschafter unter Verstoß gegen das Zahlungsverbot des

11Aus Gründen des Gläubigerschutzes und um Umgehungsversuchen entgegenzutreten, gelten die Kapitalerhaltungsregelungen in verschiedenen durch die Rechtsprechung auskonturierten Konstellationen auch gegenüber Dritten, d.h. das Zahlungsverbot des

12Umgekehrt statuieren

- Nach

§ 30 I Satz 2, 1. Alternative GmbHG gilt das Zahlungsverbot nicht, wenn zwischen dem Gesellschafter (herrschendes Unternehmen) und der GmbH (beherrschtes Unternehmen) ein Beherrschungs- und Gewinnabführungsvertrag im Sinne von§ 291 I AktG besteht. Denn dann ist das herrschende Unternehmen (Gesellschafter) nach§ 302 I AktG verpflichtet, Verluste der beherrschten GmbH auszugleichen, was nach Ansicht des Gesetzgebers ein dem Kapitalerhaltungsgebot gleichwertiges Schutzniveau zugunsten der Gläubiger gewährleistet. - Nach

§ 30 I Satz 2, 2. Alternative GmbHG gilt das Zahlungsverbot auch dann nicht, wenn der Leistung der GmbH ein gleichwertiger Gegenleistungs- oder Rückgewähranspruch gegen den Gesellschafter gegenübersteht. Wenn die GmbH z.B. einen Kaufpreis an den Gesellschafter entrichtet, hierfür aber einen Anspruch auf Erwerb einer gleichwertigen Sache erhält, oder dem Gesellschafter ein Darlehen gewährt, welches dieser aufgrund seiner Bonität jederzeit zurückzuzahlen in der Lage ist, stellt die Kaufpreiszahlung oder Darlehensgewährung keine verbotene Auszahlung im Sinne von§ 30 I Satz 1 GmbHG dar. Die Regelung ist an und für sich rein deklaratorisch, denn nach der maßgeblichen bilanziellen Betrachtungsweise (siehe oben) tritt bei der GmbH schon gar keine Vermögensminderung ein, wenn diese für ihre Leistung an den Gesellschafter einen gleichwertigen Anspruch auf die Gegenleistung erwirbt. Der Gesetzgeber hat die Regelung vor allem eingeführt, um Rechtsunsicherheiten im Zusammenhang mit dem v.a. in Konzernen üblichen Cash Pooling entgegenzuwirken. Denn im Rahmen des Cash Pooling werden Liquiditätstransfers der Tochtergesellschaften an die Cash Pool-führende Obergesellschaft rechtlich in der Regel als Darlehen behandelt und durch die Regelung in§ 30 I Satz 2, 2. Alternative GmbHG wird klargestellt, dass solche Liquiditätstransfers unter dem Blickwinkel des§ 30 I Satz 1 GmbHG zulässig sind, soweit die Cash Pool-führende Obergesellschaft finanziell in der Lage ist, die Ansprüche der Tochtergesellschaften aus dem Cash Pooling zu erfüllen. - Nach

§ 30 I Satz 3 GmbHG werden schließlich Tilgungszahlungen der GmbH zur Rückführung von Gesellschafterdarlehen von dem Zahlungsverbot ausgenommen. Hintergrund ist, dass das Recht der Gesellschafterdarlehen durch das Gesetz zur Modernisierung des GmbH-Rechts und zur Bekämpfung von Missbräuchen (MoMiG)BGBl. I 2008, S. 2026, Bundesgesetzblatt BGBl. Online-Archiv 1949 - 2022 | Bundesanzeiger Verlag komplett in die Insolvenzordnung (InsO) überführt wurde. Dort ist nunmehr zum einen der Nachrang von Gesellschafterdarlehen (§ 39 I Nr. 5 InsO) geregelt; zum anderen werden Darlehensrückzahlungen der Gesellschaft an ihren Gesellschafter, die im letzten Jahr vor dem Insolvenzantrag erfolgt sind, nach§ 135 I Nr. 2 InsO generell der Insolvenzanfechtung unterstellt.

Wegen weiterer Erläuterungen zu den genannten Ausnahmen wird auf den unten angefügten Expertenteil verwiesen.

b) Bedeutung für Gesellschafter

13Für den Gesellschafter als Zahlungsempfänger bedeutet das Zahlungsverbot des

14Aber auch für die Mitgesellschafter des Zahlungsempfängers bergen Verstöße gegen

c) Bedeutung für den Geschäftsführer

15Neben den Mitgesellschaftern des Zahlungsempfängers trägt vor allem der Geschäftsführer die Haftungsrisiken im Falle von Verstößen gegen § 30 I Satz 1 GmbHG.

Denn werden die übrigen Gesellschafter wegen Ausfalls des eigentlichen Zahlungsempfängers nach

16Darüber hinaus steht im Falle verbotswidriger Zahlungen auch der Gesellschaft selbst nach

17Daneben haftet der Geschäftsführer nach

d) Bedeutung für die Gläubiger

18Das Kapitalerhaltungssystem dient als Ausgleich der Haftungsbeschränkung natürlich vor allem dem Zweck, das Vermögen der GmbH gegen Eingriffe der Gesellschafter zu schützen und zu gewährleisten, dass eine ausreichende Haftungsmasse für die Gesellschaftsgläubiger erhalten bleibt. Gleichwohl kann dieses Ziel nur bedingt erreicht werden (vgl. zur Kritik am derzeitigen Kapitalerhaltungssystem die unten angeführten Literaturstimmen).

19Da der Erstattungsanspruch nach

20In steuerlicher Hinsicht kann eine verbotene Zahlung im Sinne des

Nach ständiger Rechtsprechung des Bundesfinanzhofes (BFH) liegt eine verdeckte Gewinnausschüttung vor, wenn die Kapitalgesellschaft ihrem Gesellschafter außerhalb der gesellschaftsrechtlichen Gewinnverteilung einen Vorteil zuwendet und diese Zuwendung ihren Anlass im Gesellschaftsverhältnis hat. Eine gesellschaftliche Veranlassung ist gegeben, wenn ein ordentlicher und gewissenhafter Geschäftsführer diesen Vorteil einem Nichtgesellschafter nicht zugewendet hätte.BFH, Beschl. v. 05.09.2023 – VIII R 2/20, DStZ 2024, 6, Entscheidung Detail | Bundesfinanzhof Auch in diesem Zusammenhang handelt es sich also in der Regel um Geschäfte zwischen der GmbH und ihrem Gesellschafter, die dem Drittvergleichsmaßstab (siehe oben) nicht standhalten – häufig in Zusammenhang mit überhöhten Bezügen des Gesellschafter-Geschäftsführers.

Expertenhinweise

(für Juristen)

1) Allgemeines

a) Hintergrund / Regelungszweck

21Soweit nicht ausnahmsweise eine Pflicht zur Leistung von Nachschüssen (§

22Da es in der GmbH im Gegensatz zur Aktiengesellschaft (dort

23Zwar ist die Möglichkeit des Agierens am Markt im Mantel einer haftungsbeschränkten Rechtsform wie der GmbH vom Gesetzgeber einerseits gewollt, um unternehmerische Betätigung anzuregen, andererseits kann dies aber auch dazu verführen, mit niedrigem Kapitaleinsatz zu Lasten der Gläubiger hohe Risiken einzugehen.In diesem Sinne auch der BGH in einer Entscheidung zur Insolvenzanfechtung: „Ein gesicherter Gesellschafter, der um die Erfüllung seines Rückzahlungsanspruchs nicht fürchten muss, wird in Wahrnehmung der Geschäftsführung zur Eingehung unangemessener, wenn nicht gar unverantwortlicher, allein die ungesicherten Gläubiger treffender geschäftlicher Wagnisse neigen“, BGH, Urt. v. 14.02.2019 – IX ZR 149,16, BGHZ 221, 100, Urteil des IX. Zivilsenats vom 14.2.2019 - IX ZR 149/16 - (bundesgerichtshof.de) Daher will das Gesetz durch diverse Regelungen sicherstellen, dass zumindest das Stammkapital der GmbH vollständig eingezahlt und gegen den späteren Abzug durch die Gesellschafter geschützt ist.

b) Regelungsgefüge

aa) Das Grundkonzept in der GmbH

24Das Stammkapital einer GmbH muss mindestens 25.000,-- EUR betragen (

25Wird die Gesellschaft allerdings insolvent, ohne dass die Gesellschafter zuvor die Leistung der noch ausstehenden Einlagen beschlossen und bewirkt haben, ist der Insolvenzverwalter auch ohne entsprechenden Gesellschafterbeschluss zur Einforderung der ausstehenden Einlageforderung befugt.BGH, Urt. v. 15.10.2007 – II ZR 216/06, ZIP 2007, 2416, Urteil des II. Zivilsenats vom 15.10.2007 - II ZR 216/06 - (bundesgerichtshof.de)

Kann eine ausstehende Einlage bei einem Gesellschafter nicht eingezogen und auch nicht durch andere Maßnahmen im Sinne der §§ 21 bis 23 GmbHG realisiert werden, haften die übrigen Gesellschafter anteilig für diese ausstehende Einlage des originär einlagepflichtigen Gesellschafters (

26Neben den vorstehenden Regelungen zur Kapitalaufbringung, also der Einzahlung des Stammkapitals, regeln die §

27

28Kommt es, in welcher Form auch immer, entgegen dem Verbot des

29Kann die Erstattung der verbotenen Zahlung von dem Empfänger nicht mehr erlangt werden, etwa, weil dieser zwischenzeitlich selbst mittellos geworden ist, haften die übrigen Gesellschafter subsidiär für die Rückerstattung der verbotenen Auszahlung nach dem Verhältnis ihrer Geschäftsanteile (

30Haben die Mitgesellschafter die verbotswidrige Zahlung für den ursprünglichen Zahlungsempfänger nach

31Daneben können die Geschäftsführer nach

bb) Besonderheiten in der Unternehmergesellschaft (UG)

32Für eine Unternehmergesellschaft (UG) im Sinne des

33Für den Geschäftsverkehr bedeutsam ist vor allem, dass das Mindeststammkapital von 25.000,-- EUR in einer UG auch unterschritten werden darf; diese kann vielmehr mit jedem beliebigem, auf volle Euro lautenden Stammkapital unterhalb von 25.000,-- EUR gegründet werden, muss dann aber zur Kenntlichmachung im Rechtsverkehr in der Firmenbezeichnung den Zusatz "Unternehmergesellschaft (haftungsbeschränkt)" oder "UG (haftungsbeschränkt)" führen (

34Bei einer UG muss das Stammkapital bei Gründung sofort in voller Höhe eingezahlt werden (

35Das Unterlassen der Rücklagenbildung hat dagegen entsprechend

36Nach der völlig herrschenden Meinung in der juristischen Literatur nimmt in der UG auch die gesetzliche Rücklage am Kapitalschutz des

37Ein Problem stellen in diesem Zusammenhang unterjährige Entnahmen der Gesellschafter dar, da hierbei zwar das Stammkapital und die in der Vergangenheit bereits gebildete gesetzliche Rücklage bekannt sind, nicht aber die Höhe der im laufenden Geschäftsjahr noch zu bildenden gesetzlichen Rücklage, da sich das Jahresergebnis im Laufe des Geschäftsjahres noch verändern kann und die Gesellschafter es durch unterjährige (verdeckte) Entnahmen, die vielleicht nicht auf den ersten Blick als verbotene Auszahlung im Sinne des

38Daher werden unterjährige Entnahmen in der UG generell für unzulässig gehalten, und zwar auch, wenn sie das Stammkapital und die in der Vergangenheit bereits gebildete Rücklage unangetastet lassen. Gleichwohl erfolgte unterjährige Entnahmen sind dann entsprechend

39Vor diesem Hintergrund sollte ein Gesellschafter-Geschäftsführer einer UG besser auf unterjährige Entnahmen verzichten und stattdessen sicherstellen, dass er seinen Lebensunterhalt auf sauberer vertraglicher Basis durch sein (angemessenes) Geschäftsführergehalt bestreiten kann.vgl. auch die Gesetzesbegründung in BT-Drucks. 16/6140, S. 32, 1606140 (bundestag.de)

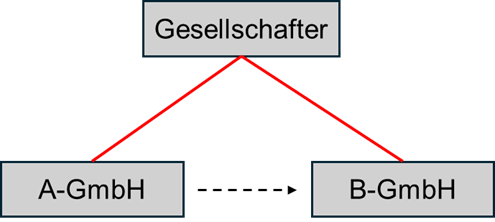

c) Der Begriff des Stammkapitalangriffs im Sinne von § 30 I GmbHG

40Geschützt werden soll durch

41Der maßgebliche Stammkapitalbetrag, der gedeckt sein muss, damit eine Auszahlung nach

42Um zu ermitteln, ob das Stammkapital im Zeitpunkt der Auszahlung gedeckt ist, ist das so genannte „Reinvermögen“ der GmbH zu ermitteln (so genannte Unterbilanzprüfung). Hierfür ist auf den Zeitpunkt der Auszahlung eine Zwischenbilanz nach handelsrechtlichen Grundsätzen unter Fortschreibung der Buchwerte auf den Auszahlungszeitpunkt aufzustellen. Das Reinvermögen errechnet sich sodann aus der Differenz zwischen den Aktiva und den „echten“ Passiva der GmbH, d.h. den Passiva (Rückstellungen und Verbindlichkeiten) ohne das Eigenkapital.Verse (o. Fußn. 7),

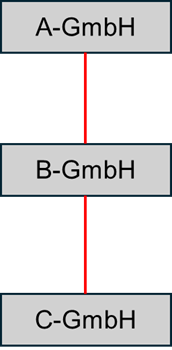

43Ist das so ermittelte Reinvermögen geringer, als der maßgebliche Stammkapitalbetrag, spricht man von einer so genannten „Unterbilanz“. Eine Auszahlung im Stadium der Unterbilanz würde sodann gegen

44Indikativ lässt sich die Frage, ob eine Unterbilanz vorliegt, bereits anhand der Handelsbilanz beantworten: Ist das in der Handelsbilanz ausgewiesene Eigenkapital, also das Stammkapital zuzüglich der weiteren Eigenkapitalpositionen (Kapitalrücklagen, Gewinnrücklagen, Gewinn- / Verlustvortrag, Jahresüberschuss / Jahresfehlbetrag) höher, als der maßgebliche Stammkapitalbetrag, liegt keine Unterbilanz vor.

In Zweifelsfällen muss aber eine exakte Prüfung durch Aufstellung einer Zwischenbilanz auf den Auszahlungszeitpunkt vorgenommen werden, etwa wenn das Stammkapital im letzten Jahresabschluss nur noch knapp gedeckt war und zwischenzeitlich weitere Verluste erwirtschaftet wurden.

45Des Weiteren liegt nicht nur eine Unterbilanz, sondern bereits eine bilanzielle Überschuldung vor, wenn in der Handelsbilanz ein nicht durch Eigenkapital gedeckter Fehlbetrag ausgewiesen wird. Auszahlungen an Gesellschafter im Stadium der bilanziellen Überschuldung sind unter dem Blickwinkel des

46Die bilanzielle Überschuldung ist aber strikt zu trennen von einer insolvenzrechtlichen Überschuldung im Sinne von

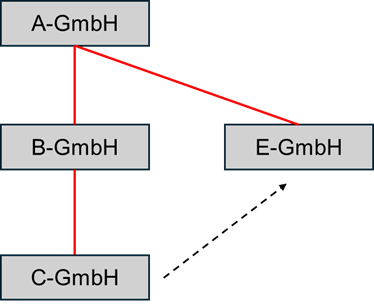

47Eine – durch einen nicht durch Eigenkapital gedeckten Fehlbetrag ausgewiesene – bilanzielle Überschuldung stellt nach der Rechtsprechung des Bundesgerichtshofes aber ein Indiz dafür dar, dass auch eine insolvenzrechtliche Überschuldung vorliegen könnte,BGH, Urt. v. 19.11.2019 – II ZR 53/18, NZI 2020, 167, Urteil des II. Zivilsenats vom 19.11.2019 - II ZR 53/18 - (bundesgerichtshof.de)

welches der Geschäftsführer zum Anlass nehmen muss, eine mögliche Insolvenzreife zu prüfen, wenn er nicht sorgfaltswidrig handeln will;Noack/Servatius/Haas/Haas, GmbHG, 23. Aufl (2022),

d) Der Begriff der „verbotenen Auszahlung“ im Sinne von § 30 GmbHG

aa) Der Zahlungsbegriff

48Der Begriff der „Zahlung“ wird zum Schutze der Gläubiger weit gefasst und erfasst nicht nur reine Geldzahlungen, sondern jede Verminderung des Gesellschaftsvermögens (ohne ausgleichenden Gegenwert). Erfasst werden daher Leistungen aller Art, die zu einer Verringerung des Gesellschaftsvermögens führen, wie die Übertragung von Sachen oder Rechten oder der Verzicht auf Ansprüche.Verse (o. Fußn. 7),

49Maßgeblich ist stets eine bilanzielle Betrachtungsweise. Steht der Leistung der GmbH an ihren Gesellschafter eine gleichwertige Gegenleistung gegenüber, die in der Lieferung einer Sache, der Erbringung von Dienstleistungen oder aber auch nur im Erwerb einer werthaltigen (!) Forderung der GmbH gegen ihren Gesellschafter bestehen kann, liegt bei einer bilanziellen Betrachtungsweise schon keine Vermögensminderung vor, durch die das Stammkapital angegriffen werden könnte.

50Daher stellt die Erfüllung einer (rechtsgültigen) Verbindlichkeit gegenüber dem oder auf Veranlassung des Gesellschafters grundsätzlich keine „verbotene Zahlung“ dar, da der Erfüllung bei einer bilanziellen Betrachtungsweise der Wegfall der Verbindlichkeit gegenübersteht. In diesem Falle ist aber zu prüfen, ob die GmbH für die Eingehung der Verbindlichkeit eine gleichwertige Gegenleistung erhalten hat.Verse (o. Fußn. 7),

bb) Adressaten des Zahlungsverbots

(1) Aktuelle, ehemalige und künftige Gesellschafter

51Im Ausgangspunkt betrifft das Zahlungsverbot des

52In Ausnahmefällen können aber auch ehemalige oder künftige Gesellschafter dem Zahlungsverbot unterfallen.

53Ehemalige Gesellschafter können unter das Zahlungsverbot fallen und zur Rückgewähr erhaltener Leistungen der GmbH verpflichtet sein, wenn die Leistung gerade mit Rücksicht auf das (ehemalige) Gesellschafterverhältnis erbracht wird, wovon grundsätzlich auszugehen ist, wenn der Ausgeschiedene bei Begründung der Auszahlungsverpflichtung noch Gesellschafter war.Verse (o. Fußn. 7),

54Umgekehrt können auch künftige Gesellschafter bereits Adressaten des Zahlungsverbots sein, wenn die Gesellschaft gerade im Hinblick auf die künftige Gesellschafterstellung Leistungen gewährt, die ihr Gesellschaftsvermögen mindern. Zu denken ist insbesondere an Fälle, in denen die GmbH dem künftigen Gesellschafter Mittel für Zwecke des Anteilserwerbs zur Verfügung stellt oder Sicherheiten für die Kaufpreisfinanzierung gewährt (leveraged buyout).BGH, Urt. v. 18.06.2007 – II ZR 86/06, BGHZ 173, 1, Urteil des II. Zivilsenats vom 18.6.2007 - II ZR 86/06 - (bundesgerichtshof.de)

(2) Leistungen an Dritte als Zahlung an den Gesellschafter

55Der Kapitalschutz wird in gewissen Konstellationen nicht nur in zeitlicher Hinsicht (durch die Einbeziehung ehemaliger oder künftiger Gesellschafter) erweitert, sondern zum Schutze der Gläubiger auch in personeller Hinsicht, indem Leistungen der GmbH an Dritte wie Leistungen an einen Gesellschafter qualifiziert werden.

56Nach den übergreifenden Grundsätzen kann eine Zahlung der GmbH an einen Dritten einer Zahlung an den GmbH-Gesellschafter gleichgestellt werden, wenn

- in der Zahlung zugleich eine mittelbare Zuwendung (Begünstigung) an den Gesellschafter liegt, etwa, wenn die GmbH mit der Leistung an den Dritten eine Verbindlichkeit des Gesellschafters gegenüber diesem Dritten tilgt oder besichert, oder

- wenn die Zahlung der GmbH durch den Gesellschafter (etwa durch Weisung) veranlasst wurde oder dieser jedenfalls mit der Zahlung einverstanden ist und die Zahlung der GmbH nicht dem Interesse der GmbH, sondern nur außerbetrieblichen Eigeninteressen des Gesellschafters dient.

Darüber hinaus sind die Besonderheiten bestimmter, in der Rechtsprechung auskonturierter Fallgruppen zu betrachten:

(a) Leistungen an Dritte als (mittelbare) Zuwendung an den Gesellschafter

57Neben den eindeutigen Fällen, in denen die GmbH z.B. Verbindlichkeiten des Gesellschafters gegenüber Dritten erfüllt oder Gegenstände für dessen private Nutzung erwirbt, sind vor allem Fälle problematisch, in denen eine Leistung der GmbH rein ideellen Interessen des Gesellschafters dient, ohne dass dem Gesellschafter selbst ein originärer finanzieller Nutzen entsteht. Zu denken ist etwa an Fälle, in denen die GmbH Spenden oder Schenkungen an Organisationen oder Vereine erbringt, die der Gesellschafter ideell unterstützt.

58Um eine ausufernde Haftung des Gesellschafters für Leistungen der GmbH an Dritte zu verhindern, müssen in solchen Fällen zwei Voraussetzungen erfüllt sein, um die Leistung an einen Dritten einer Leistung an den Gesellschafter gleichzustellen: Zum einen ist zu prüfen, ob die Leistung (noch) im legitimen Gesellschaftsinteresse lag (z.B. Sponsoring) oder rein dem außerbetrieblichen Eigeninteresse des Gesellschafters diente, zum anderen ist zu prüfen, ob die Leistung der GmbH auf Veranlassung des Gesellschafters oder jedenfalls mit dessen Einverständnis erfolgte. Liegen diese Voraussetzungen vor, ist der Gesellschafter selbst nach

(b) Leistungen an dem Gesellschafter nahestehende Personen

59Auch Leistungen an Unternehmen oder Personen, die in einem Näheverhältnis zu dem Gesellschafter stehen, können als „verbotene Zahlung“ an den Gesellschafter angesehen werden. Zu unterscheiden sind verschiedene Konstellationen:

(aa) Nahe Angehörige

60Problematisch und noch nicht abschließend geklärt ist die Behandlung von Leistungen der GmbH an nahe Angehörige des GmbH-Gesellschafters, da das Näheverhältnis zwar zunächst einmal „verdächtig“ wirkt, andererseits alleine aber auch keine automatische Gleichstellung mit einer Leistung an den Gesellschafter selbst rechtfertigt.

61Leistungen an Angehörige können zwar nach den oben dargestellten allgemeinen Grundsätzen (siehe oben) „verbotene Zahlungen“ an den Gesellschafter darstellen, wenn dieser selbst unmittelbar begünstigt wird (z.B. Erfüllung von Unterhaltspflichten des Gesellschafters durch die GmbH) oder die Zuwendung an den Angehörigen im außerbetrieblichen Eigeninteresse veranlasst hat (z.B. Spende an den Verein des Ehepartners, ohne dass diese im Interesse der GmbH lag).Verse (o. Fußn. 7),

62Jenseits dieser anerkannten Fallgruppen ist die Behandlung von Leistungen der GmbH an Angehörige des Gesellschafters aber noch nicht abschließend geklärt. Unerheblich ist jedenfalls, ob die Leistung an einen nahen Angehörigen direkt oder an eine Gesellschaft erfolgt, an der der Angehörige maßgeblich beteiligt ist.Verse (o. Fußn. 7),

63In der Literatur wird dafür plädiert, jedenfalls bei fehlendem betrieblichem Interesse der GmbH an der Leistung eine Veranlassung durch den Gesellschafter zu vermuten, so dass der Gesellschafter beweisen muss, die Zahlung an den Angehörigen nicht veranlasst zu haben.Verse (o. Fußn. 7),

64Liegen die Voraussetzungen einer Gleichstellung der Leistung an den Angehörigen mit einer Leistung an den Gesellschafter vor oder kann der Gesellschafter die Veranlassensvermutung nicht widerlegen, stellt sich die Frage, ob neben dem Gesellschafter auch der Angehörige als eigentlicher Empfänger der Leistung entsprechend

(bb) Verbundene Unternehmen

65Eine sehr praxisrelevante Fallgruppe stellen Leistungen der GmbH an verbundene Unternehmen dar. Zu unterscheiden sind hierbei horizontale Verbindungen, wenn die leistende Gesellschaft und das Empfängerunternehmen durch den gleichen Gesellschafter verbunden und daher Schwestergesellschaften sind, und vertikale Verbindungen, in denen ein Gesellschafter über mehrere Beteiligungsebenen Einfluss auf die leistende GmbH ausüben kann. Denkbar sind daneben auch Kombinationen verschiedener Zurechnungskriterien.

Horizontale Verbindungen (Schwestergesellschaften)

66Zunächst einmal kann auch bei Auszahlungen an ein Schwesterunternehmen nach den allgemeinen Grundsätzen eine „verbotene Zahlung“ im Sinne des

67Über diese Fallgruppen hinaus wird eine Leistung der GmbH an ein von demselben unmittelbaren oder mittelbaren Gesellschafter kontrolliertes Schwesterunternehmen nach der Rechtsprechung des BGH jedenfalls dann einer Leistung an den Gesellschafter gleichgestellt, wenn dieser an dem Empfängerunternehmen maßgeblich beteiligt ist und er dort einen bestimmenden Einfluss ausüben kann, so dass er – kraft Weisungsbefugnis – auch Zugriff auf die Leistung bei dem Empfängerunternehmen hat.BGH, Urt. v. 31.05.2011 – II ZR 141/09, BGHZ 190, 7, Urteil des II. Zivilsenats vom 31.5.2011 - II ZR 141/09 - (bundesgerichtshof.de)

68Die Leistung an eine Schwestergesellschaft wird einer Leistung an den Gesellschafter daher in der Regel dann gleichgestellt, wenn der Gesellschafter der auszahlenden GmbH (A-GmbH) auch an dem Empfängerunternehmen (B-GmbH) eine zur Erteilung von Weisungen und Fassung von Mehrheitsbeschlüssen ausreichende Beteiligung hält und kraft dieser Mehrheitsverhältnisse in dem Empfängerunternehmen (B-GmbH) die Auszahlung an sich selbst verlangen kann.

69Es kann aber auch Fälle geben, in denen diese Voraussetzungen trotz Mehrheitsbeteiligung des GmbH-Gesellschafters an dem Empfängerunternehmen nicht erfüllt sind, z.B. wenn diesem wegen bestehender Sonderstimmrechte oder satzungsmäßiger Mehrheitserfordernisse kein beherrschender Einfluss zukommt oder wenn das Empfängerunternehmen eine Aktiengesellschaft ist. Denn der Vorstand einer AG leitet deren Geschäfte „unter eigener Verantwortung“ (

70Ob im Fall von Leistungen zwischen horizontal verbundenen Unternehmen das Empfängerunternehmen (gesamtschuldnerisch) neben dem unmittelbaren GesellschafterFür die gesamtschuldnerische Haftung von Empfänger und Gesellschafter wohl: BGH, Urt. v. 13.11.1995 – II ZR 113/94, NJW 1996, 589; Pentz (o. Fußn. 6),

Vertikale Verbindungen (Mutter- und Tochter- oder Enkelunternehmen)

71Gerade in Unternehmensgruppen kann es auch zu Zahlungen zwischen vertikal verbundenen Unternehmen kommen:

72Auch hier gelten die allgemeinen Grundsätze:

73Eine Zahlung der Enkelgesellschaft (C-GmbH) an ihre unmittelbare Gesellschafterin (B-GmbH) stellt schon nach normalen Maßstäben eine Zahlung im Sinne des

74Auch eine Zahlung des Enkelunternehmens (C-GmbH) an die Muttergesellschaft (A-GmbH) kann einer Zahlung an die unmittelbare Gesellschafterin des Enkelunternehmens (B-GmbH) gleichgestellt werden, wenn die Zahlung im Interesse der unmittelbaren Gesellschafterin (B-GmbH) lag, etwa, weil mit der Zahlung der Enkelin (C-GmbH) zugleicht eine Verbindlichkeit der Tochter (B-GmbH) gegenüber der Mutter (A-GmbH) getilgt wurde.vgl. Verse (o. Fußn. 7),

75Darüber hinaus kann eine Zahlung der Enkelgesellschaft (C-GmbH) an die Muttergesellschaft (A-GmbH) ebenfalls einer Zahlung an einen (nur mittelbar beteiligten) Gesellschafter gleichgestellt werden, wenn die Muttergesellschaft (A-GmbH) an der zwischengeschalteten Tochtergesellschaft (B-GmbH) maßgeblich beteiligt ist und daher beherrschenden Einfluss auf die Tochter (B-GmbH) ausüben kann, den sie nutzt, um über die Tochtergesellschaft (B-GmbH) die Enkelgesellschaft (C-GmbH) zur Zahlung zu veranlassen (Beispiel: Die zu 100% an der B-GmbH beteiligte A-GmbH weist die Organe der B-GmbH an, ihrerseits die Organe der C-GmbH als 100%ige Tochter der B-GmbH zur Zahlung an die Mutter (A-GmbH) anzuweisen). In diesem Fall wäre auch die Muttergesellschaft (A-GmbH) nach

76Eine (mittelbare) Zahlung an die Muttergesellschaft (A-GmbH) kann auch angenommen werden, wenn diese ihren über die Tochtergesellschaft (B-GmbH) vermittelten Einfluss in der Enkelgesellschaft (C-GmbH) nutzt, um die Enkelgesellschaft zur Zahlung an eine andere (unmittelbare) Tochtergesellschaft (E-GmbH) der Muttergesellschaft (A-GmbH) zu veranlassen:

e) Ausnahmen vom Auszahlungsverbot (§ 30 I Sätze 2 und 3 GmbHG)

77Für bestimmte Konstellationen, in denen objektiv eine Zahlung der GmbH an ihren Gesellschafter vorliegt, normieren

aa) Leistungen im Vertragskonzern (§ 30 I Satz 2, 1. Alt. GmbHG)

78Leistungen einer GmbH an ihren (unmittelbaren oder mittelbaren) Gesellschafter stellen auch im Stadium der Unterbilanz keine verbotenen Zahlungen im Sinne von

79Dies rechtfertigt sich daraus, dass das herrschende Unternehmen verpflichtet ist, während der Vertragsdauer entstehende Jahresfehlbeträge der beherrschten GmbH auszugleichen (

80Umstritten und – soweit ersichtlich – höchstrichterlich noch nicht geklärt ist allerdings, ob das „Konzernprivileg“ nur dann und nur so lange gilt, wie der Verlustausgleichsanspruch der beherrschten GmbH gegen das herrschende Unternehmen werthaltig ist. Dies wird in der Literatur teils bejaht,so etwa: Verse (o. Fußn. 7),

81Den Geschäftsführern der beherrschten GmbH hilft all dies wenig. Nimmt man an, dass das Kapitalerhaltungsgebot des

bb) Vollwertiger Gegenleistungs- oder Rückzahlungsanspruch (§ 30 I Satz 2, 2. Alt. GmbHG)

82Die zweite in

83Mit dieser Neuregelung wollte der Gesetzgeber insbesondere im Hinblick auf das vor allem in Unternehmensgruppen übliche Cash Pooling Unsicherheiten in Folge des so genannten Novemberurteils des BGHBGH, Urt. v. 24.11.2003 – II ZR 171/01, BGHZ 157, 72, Urteil des II. Zivilsenats vom 24.11.2003 - II ZR 171/01 - (bundesgerichtshof.de)

beseitigen. In diesem hatte der BGH geurteilt, dass eine verbotene Zahlung im Sinne von

84Der Gesetzgeber des MoMiGBGBl. I 2008, S. 2026, Bundesgesetzblatt BGBl. Online-Archiv 1949 - 2022 | Bundesanzeiger Verlag

hat sich aber klar für die bilanzielle Betrachtungsweise entschieden und mit

85Denn nach der maßgeblichen bilanziellen Betrachtungsweise wird das (Aktiv-)Vermögen der GmbH nicht gemindert, wenn dem Abgang von liquiden Mitteln der Zugang eines gleichwertigen Rückzahlungsanspruches gegen den Gesellschafter gegenübersteht (reiner Aktiventausch).BGH, Urt. v. 01.12.2008 – II ZR 102/07, BGHZ 179, 71, Urteil des II. Zivilsenats vom 1.12.2008 - II ZR 102/07 - (bundesgerichtshof.de)

Maßgeblicher Beurteilungszeitpunkt ist insofern der Zeitpunkt der Auszahlung; spätere Verschlechterungen der Bonität der Konzernobergesellschaft machen die ursprünglich zulässige Auszahlung nicht rückwirkend zu einer unzulässigen.BGH, Urt. v. 01.12.2008 – II ZR 102/07, BGHZ 179, 71, Urteil des II. Zivilsenats vom 1.12.2008 - II ZR 102/07 - (bundesgerichtshof.de); Verse (o. Fußn. 7),

86Aber auch hier gilt, dass die Geschäftsführer verpflichtet sind, die Werthaltigkeit des Gegenleistungs- oder Rückgewähranspruchs laufend zu überwachen und auf Verschlechterungen der Bonität des Gesellschafters mit der Anforderung von Sicherheiten oder notfalls der Fälligstellung des Rückgewähranspruches zu reagieren.

87Um dieser Pflicht nachkommen zu können, sieht der BGH es zwar nicht bei jeder Darlehensgewährung an den Gesellschafter, wohl aber bei längerfristigen Darlehen und im Rahmen eines Cash-Management-Systems als erforderlich an, dass die Geschäftsführer ein geeignetes Informations- oder "Frühwarnsystem" zwischen Mutter- und Tochtergesellschaft einrichten, ohne jedoch konkrete Vorgaben zu machen, wie dieses auszugestalten ist.BGH, Urt. v. 01.12.2008 – II ZR 102/07, BGHZ 179, 71, Urteil des II. Zivilsenats vom 1.12.2008 - II ZR 102/07 - (bundesgerichtshof.de); Verse (o. Fußn. 7),

cc) Rückgewähr von Gesellschafterdarlehen (§ 30 I Satz 3 GmbHG)

88

89Bei einer rein bilanziellen Betrachtungsweise würde dies nicht zu einer Vermögensminderung, sondern nur zu einer bloßen Bilanzverkürzung führen, da dem Abgang liquider Mittel auf der Aktivseite der entsprechende Wegfall der Verbindlichkeit auf der Passivseite gegenübersteht.

90Bis zum Inkrafttreten des Gesetzes zur Modernisierung des GmbH-Rechts und zur Bekämpfung von Missbräuchen (MoMiG)BGBl. I 2008, S. 2026, Bundesgesetzblatt BGBl. Online-Archiv 1949 - 2022 | Bundesanzeiger Verlag hatte die Rechtsprechung Darlehen eines Gesellschafters, die dieser in der „Krise“ der GmbH gewährt oder nicht abgezogen hatte, allerdings wie Eigenkapital behandelt (so genannte eigenkapitalersetzende Darlehen), mit der Folge, dass solche Tilgungsleistungen der GmbH analog §§ 30, 31 GmbHG zurückgezahlt werden mussten, wenn diese zu Lasten des Stammkapitals gingen.

91Mit dem MoMiG wurde das Recht der Gesellschafterdarlehen aber grundlegend reformiert und rechtsformneutral in die Insolvenzordnung überführt (dort §§ 39, 135 InsO). Dort wird die Rückzahlung eines Gesellschafterdarlehens im letzten Jahr vor dem Insolvenzantrag generell der Insolvenzanfechtung unterstellt (

92Gleichfalls (gegenüber dem Gesellschafter) anfechtbar ist es, wenn die GmbH innerhalb des letzten Jahres vor dem Insolvenzantrag ein Darlehen eines Dritten (z.B. einer Bank) tilgt, für das der Gesellschafter eine Sicherheit gestellt oder sich verbürgt hatte (

93Da die Behandlung von Rückzahlungen auf Gesellschafterdarlehen (oder gesellschafterbesicherten Drittdarlehen) nunmehr also vollständig im Rahmen der Insolvenzordnung geregelt ist, stellt

f) Analoge Anwendung der §§ 30 ff. GmbHG bei der GmbH & Co. KG

94Praktisch sehr bedeutsam, weil als Rechtsform weit verbreitet, ist die Frage der Geltung des Kapitalerhaltungsrechts nach §

95In einer Kommanditgesellschaft sieht die gesetzliche Grundkonzeption vor, dass die Kommanditisten nur bis zur Höhe ihrer im Handelsregister eingetragenen Hafteinlage (Kommanditeinlage) persönlich für Gesellschaftsschulden haften und sich durch Leistung der Einlage in die Gesellschaft von der persönlichen Haftung befreien können (diese kann im Falle einer Einlagenrückgewähr aber wieder aufleben,

96Wird als Komplementär der KG allerdings eine GmbH eingesetzt, was heute allgemein üblich und anerkannt ist, hat dies zur Folge, dass auch die nach der gesetzlichen Konzeption grundsätzlich unbeschränkt haftende Komplementärin eine Kapitalgesellschaft ist und dementsprechend auch auf Komplementärseite faktisch eine Haftungsbegrenzung auf das Vermögen der GmbH stattfindet. Bei der GmbH & Co. KG führen dann die Geschäftsführer als gesetzliche Vertreter der Komplementär-GmbH (

97Typischerweise sind die gleichen Personen zugleich Kommanditisten der KG und Gesellschafter der GmbH sowie häufig, aber nicht notwendigerweise, auch Geschäftsführer der GmbH.

98In der Konstellation einer GmbH & Co. KG sind unter dem Blickwinkel des Kapitalerhaltungsrechts (§

aa) Zahlungen aus dem KG-Vermögen

99Zahlungen aus dem KG-Vermögen können das Stammkapital der Komplementär-GmbH auf zweierlei Weise negativ beeinflussen:

100Ist die Komplementär-GmbH am Vermögen der KG beteiligt, was praktisch freilich selten ist, kann eine Zahlung im Sinne einer Verringerung des KG-Vermögens dazu führen, dass der Wert der Beteiligung der GmbH an der KG sinkt und hierdurch das Stammkapital der GmbH angegriffen wird.Verse (o. Fußn. 7),

101Praktisch bedeutsamer ist aber der Fall, dass die KG in wirtschaftlichen Schwierigkeiten ist und Zweifel bestehen, ob diese ihre Verbindlichkeiten noch wird vollständig erfüllen können. Da die GmbH nach der gesetzlichen Konzeption „persönlich“ für die Verbindlichkeiten der KG einzustehen hat (§

102Dies gilt jedenfalls, wenn die Zahlung aus dem KG-Vermögen an einen Gesellschafter (nur) der Komplementär-GmbH oder an einen Kommanditisten erfolgt, der zugleich Gesellschafter der GmbH ist. Verse (o. Fußn. 7),

103Der BGH verpflichtet aber auch den Gesellschafter, der nur Kommanditist der KG und nicht zugleich Gesellschafter der GmbH ist (so genannter „Nur-Kommanditist“) in Fällen verbotener Zahlungen zu Lasten des Stammkapitals der GmbH jedenfalls dann zur Rückzahlung, wenn neben der Komplementär-GmbH keine natürliche Person vorhanden ist, die persönlich für die Verbindlichkeiten der KG haftet.BGH, Urt. v. 09.12.2014 – II ZR 360/13, ZIP 2015, 322, Urteil des II. Zivilsenats vom 9.12.2014 - II ZR 360/13 - (bundesgerichtshof.de)

104Der Erstattungsanspruch analog

105Daneben können die Geschäftsführer der Komplementär-GmbH, die die Auszahlung aus dem Vermögen der KG veranlasst haben, im Falle einer vorsätzlichen oder fahrlässigen Verletzung des Kapitalerhaltungsgebots gegenüber der KG nach

106Auch wenn die Rechtsform in der Praxis – insbesondere aus steuerlichen Gründen – weithin verbreitet, ist Gesellschaftern einer GmbH & Co. KG anzuraten, bei den grundsätzlich nicht verbotenen Entnahmen aus dem KG-Vermögen Zurückhaltung walten zu lassen und sich unter Berücksichtigung der (dispositiven) Entnahmebeschränkung des

bb) Zahlungen aus dem GmbH-Vermögen

107Leistet die GmbH eine Zahlung an einen Gesellschafter, der nur oder auch Gesellschafter der GmbH ist, sind solche Zahlungen unmittelbar an

108Aber auch wenn die Komplementär-GmbH aus ihrem Vermögen eine im Sinne von

cc) Zahlungen der GmbH an die KG

109Sind die gleichen Personen als Gesellschafter an der GmbH und der KG beteiligt, stellt sich die Frage, wie Zahlungen der GmbH an die KG zu beurteilen sind, etwa wenn die GmbH der KG ein Darlehen gewährt. Namentlich geht es darum, ob die Zahlung der GmbH an die KG einer Zahlung an einen GmbH-Gesellschafter gleichzustellen ist.

110Teilweise wird in der obergerichtlichen Rechtsprechung eine Vermögensverschiebung zu Gunsten eines Gesellschafters in solchen Fällen verneint, weil GmbH und KG eine „wirtschaftliche Einheit“ bilden würden und die Zahlung der GmbH an „ihre“ KG nicht einer Zahlung an die Gesellschafter gleichgestellt werden könnte.so im Kontext der Kapitalaufbringung etwa: OLG Jena, Urt. v. 28.06.2006 – 6 U 717/05, ZIP 2006, 1534

111Dieser „Einheitsbetrachtung“ hat sich der BGH für die Kapitalaufbringung (

112Wendet man diese Rechtsprechung auch auf die Kapitalerhaltung (§

2) Definitionen

a) Stammkapital

aa) Erläuterung

113Der maßgebliche Stammkapitalbetrag, der gedeckt sein muss, damit eine Auszahlung nach

3) Abgrenzungen, Kasuistik

a) Darlehensbeziehungen zwischen GmbH und Gesellschafter

127Noch recht einfach zu überblicken ist der Darlehensverkehr zwischen Gesellschaft und Gesellschafter: Die Rückzahlung eines der GmbH von dem Gesellschafter gewährten Darlehens stellt keine verbotene Auszahlung dar (

4) Zusammenfassung der Rechtsprechung

147Hinsichtlich der einschlägigen Rechtsprechung wird zunächst auf die beim jeweiligen Tatbestandsmerkmal unter „Definitionen“ angeführten Urteile verwiesen.

Darüber hinaus können Entscheidungen zu folgenden interessanten Konstellationen angeführt werden:

a) Nichtigkeit des Beschlusses zur Ausschließung eines Gesellschafters

148BGH, Urt. v. 11.07.2023 – II ZR 116/21BGH, Urt. v. 11.07.2023 – II ZR 116/21, BGHZ 237, 331 = ZIP 2023, 1943 = NZG 2023, 1555 = NJW 2023, 3164, Urteil des II. Zivilsenats vom 11.7.2023 - II ZR 116/21 - (bundesgerichtshof.de)

5) Literaturstimmen

155In der Literatur wird das System der Kapitalerhaltung in seiner jetzigen Form unter dem Gesichtspunkt des Gläubigerschutzes verschiedentlich als ineffektiv und unzureichend kritisiert.

156Schon das gesetzlich vorgeschriebene Mindestkapital von „nur“ 25.000,-- EUR gewährleiste je nach Größe und Geschäftsvolumen des Unternehmens keinesfalls zwingend eine den betriebswirtschaftlichen Erfordernissen angemessene Eigenkapitalausstattung.

6) Häufige Paragraphenketten

165§§ 30, 31 GmbHG -

166Ebenfalls im Kontext der Kapitalerhaltung (

7) Prozessuales

167Anspruchsinhaber des Erstattungsanspruchs nach