§ 1 Zweck; Gründerzahl

Gesellschaften mit beschränkter Haftung können nach Maßgabe der Bestimmungen dieses Gesetzes zu jedem gesetzlich zulässigen Zweck durch eine oder mehrere Personen errichtet werden.

Für den Rechtsverkehr

(für Nichtjuristen)

zum Expertenteil (für Juristen)

Bedeutung für den Rechtsverkehr, häufige Anwendungsfälle

a) Allgemeines

1Die Gesellschaft mit beschränkter Haftung (GmbH) ist (unabhängig von ihrem statuierten Gesellschaftszweck) eine Handelsgesellschaft mit körperschaftlicher Organisation und eigener Rechtspersönlichkeit. Sie verfügt über ein in ihrer Satzung bestimmtes Stammkapital (§§ 5, 5a GmbHG), das der Summe der von den Gesellschaftern zu leistenden Einlagen auf die Anteile entspricht.Noack/Servatius/Haas/Fastrich, GmbHG, 23. Aufl. (2022), Einl. Rn. 1

Die Gesellschafter haften nicht für von der GmbH begründete Verbindlichkeiten und sind ausschließlich zur Aufbringung des Stammkapitals (

Eine Unterform der GmbH ist die Unternehmergesellschaft (haftungsbeschränkt), kurz UG (

b) Gesetzlich zulässiger Zweck

2

c) Gesellschafter

3Nach dem Wortlaut des

_________________________________________________________________

d) Zum Insolvenzrecht: Die GmbH in der Restrukturierung

4Inhaltsverzeichnis

(a) Krisenbegriff und Verlauf der Krise

(aa) Zahlungsunfähigkeit, § 17 InsO

(aaa) Tatbestand der Zahlungsunfähigkeit

(bbb) Vermutung nach § 17 II 2 InsO

(bb) Drohende Zahlungsunfähigkeit, § 18 InsO

(c) Rechtliche Aspekte der Krise

(bb) Krisenfrüherkennung durch Risiko Controlling

(aaa) Sanierungspflicht der Geschäftsführer, § 1 I 2 StaRUG

(bbb) Einberufung der Gesellschafterversammlung, § 49 III GmbHG

(ddd) Insolvenzantragspflicht nach § 15a InsO

(eee) Insolvenzverschleppungshaftung

(fff) Erstattung verbotener Zahlungen nach § 15b InsO

(dd) Strafrechtliche Aspekte der Krise

(2) Restrukturierung außerhalb eines strukturierten Verfahrens

(a) Allgemeines / Sanierungskonzept

(aa) Finanzwirtschaftliche Sanierungsmaßnahmen

(aaa) Kapitalerhöhung

(bbb) Vereinfachte Kapitalherabsetzung / Kapitalschnitt

(ccc) Debt-Equity-Swap

(ddd) Gesellschafterdarlehen

(eee) Sanierungskredite / Erhöhung der Kreditlinien

(fff) Stundung

(ggg) Schuldenschnitt

(hhh) Rangrücktritt

(iii) Finanzierungshilfen der öffentlichen Hand

(b) Restrukturierungsplan und gerichtlicher Restrukturierungsrahmen

(c) Sanierungsmoderation, §§ 94 bis 100 StaRUG

(d) Praxisbeispiel: Restrukturierung einer Holding

(4) Eigenverwaltung des Schuldners, §§ 270 ff. InsO

(a) Allgemeines, Ziel der Eigenverwaltung

(b) Vorläufige Eigenverwaltung

(c) Eigenverwaltung im eröffneten Verfahren

(aa) Voraussetzungen für die Anordnung der Eigenverwaltung

(bb) Rechtsstellung des Sachwalters

(6) Regelverfahren (Fremdverwaltung)

(b) Insolvenzeröffnungsverfahren

(bb) Entscheidung über den Insolvenzantrag

(cc) Vorläufige Insolvenzverwaltung

(aaa) Schwacher vorläufiger Insolvenzverwalter

(bbb) Starker vorläufiger Insolvenzverwalter

(dd) Sonstige vorläufige Maßnahmen

(c) Die Person des Insolvenzverwalters

(d) Wirkungen der Verfahrenseröffnung

(bb) Bestehende Rechtsgeschäfte

(dd) Verwaltung und Verwertung der Insolvenzmasse

(d) Kosten des Insolvenzverfahrens

(cc) Bestandteile des Insolvenzplans

(ee) Bestätigung des Insolvenzplans

(ff) Rechtswirkungen des Insolvenzplans

(gg) Steuerliche Behandlung der Sanierungsgewinne im Insolvenzplanverfahren

(f) Praxisbeispiel Asset Deal: Übertragende Sanierung eines Spezialmaschinenbauunternehmens

(g) Praxisbeispiel Insolvenzplan: Restrukturierung einer Kurgesellschaft

_________________________________________________________________

(1) Einführung

(a) Krisenbegriff und Verlauf der Krise

5Die betriebswirtschaftliche Unternehmenskrise beginnt regelmäßig weit vor dem Eintritt in die materielle Insolvenz und erreicht mit dem Vorliegen eines Insolvenzgrundes ((Drohende) Zahlungsunfähigkeit/Überschuldung) schließlich ihren Höhepunkt.BGH, Beschl. v. 29.10.2020 – 5 StR 618/19 = NStZ 2021, 308

Betriebswirtschaftliche Krise

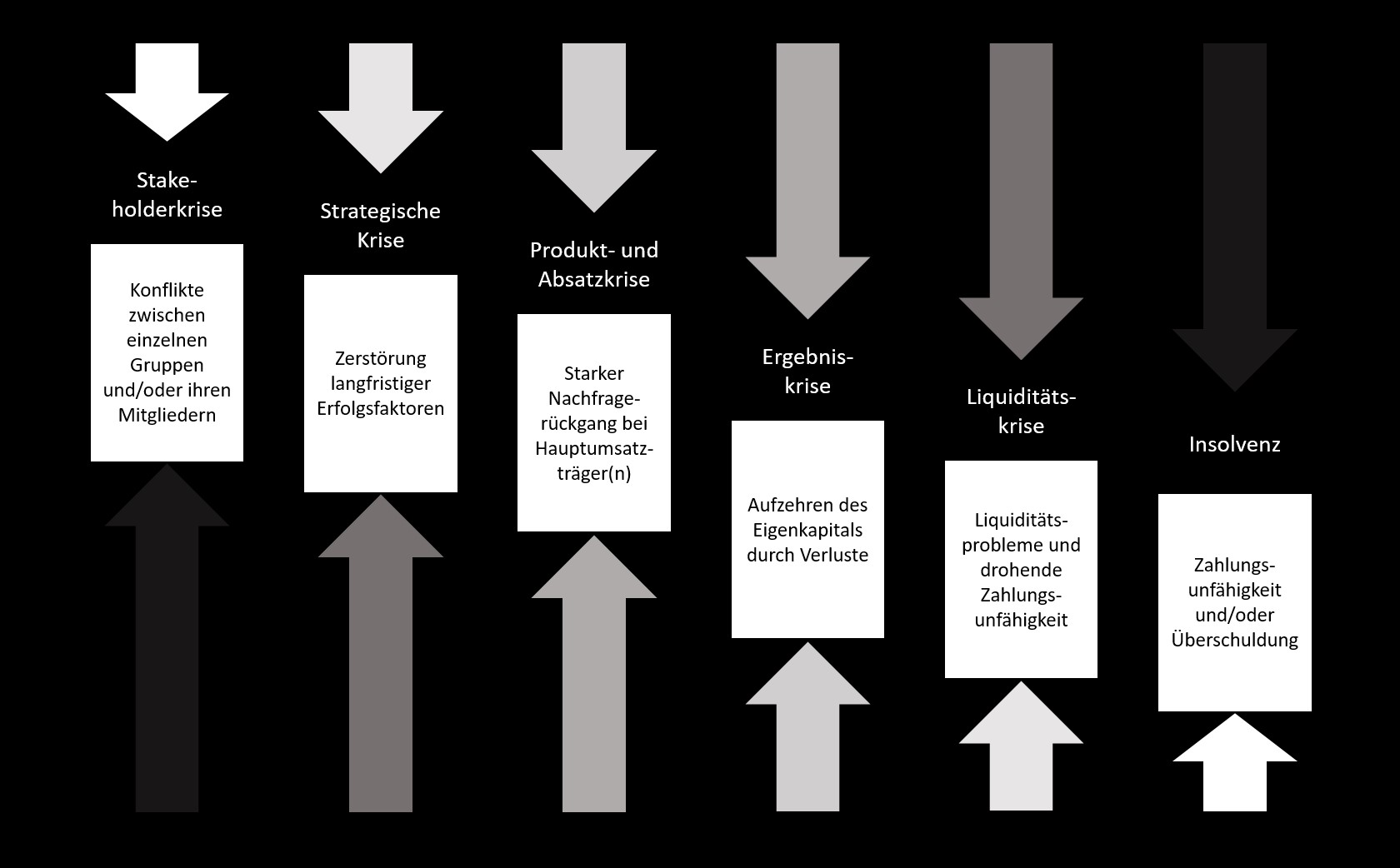

6Vor dem Eintritt in die materielle Insolvenz lassen sich im Verlauf der betriebswirtschaftlichen Unternehmenskrise verschiedene Phasen unterscheiden. Diese können anhand typischer Symptome voneinander unterschieden werden, wobei die einzelnen Krisenstadien klassischerweise, nicht aber zwingend, aufeinanderfolgend auftreten, sich im Krisenverlauf jedoch auch überlappen können (s. unten).Schmidt/Uhlenbruck/Sinz, GmbH in Krise, Sanierung und Insolvenz, 5. Aufl. (2016), Rn. 1.2; Buth/Hermanns/Kraus, Restrukturierung, Sanierung, Insolvenz, 4. Aufl. (2014), § 4 Rn. 8

Abbildung 1 - Angelehnt an: Schmidt/Uhlenbruck/Sinz, GmbH in Krise, Sanierung und Insolvenz, 5. Aufl. (2016), Rn. 1.2

7Die Stakeholderkrise als frühestes Krisenstadium ist gekennzeichnet durch schwindendes Vertrauen und sinkende Kooperationsbereitschaft der Stakeholder untereinander und im Verhältnis zum Unternehmen.Vgl. Bea/Dressler, NZI 2021, 67

Typische Anzeichen dieser Phase sind neben einer abnehmenden Leistungsbereitschaft der Mitarbeiter auch zunehmende Nachlässigkeiten. Controlling-Ergebnisse werden ignoriert, und der Zusammenhalt im Unternehmen schwindet. In der Folge schwindet auch das Vertrauen externer Stakeholder (bspw. Kunden oder Lieferanten). Der fehlende Zusammenhalt interner und externer Stakeholder resultiert darin, dass Fehlentwicklungen nicht erkannt und kommuniziert werden, so dass diese Entwicklungen noch weiter vorangetrieben werden.Vgl. Schmidt/Uhlenbruck/Sinz, GmbH in Krise, Sanierung und Insolvenz, 5. Aufl. (2016), Rn. 1.4

8In der Strategiekrise entwickelt sich zunehmend eine Divergenz zwischen angestrebter und tatsächlicher Position im Wettbewerbsumfeld. Die strategische Ausrichtung des Unternehmens ist nicht (mehr) geeignet, die angestrebte Position im Wettbewerbsumfeld zu erreichen oder langfristig zu sichern.

9Als Beispiele für eine solche Strategiekrise können unter anderem Blackberry und Nokia herangezogen werden. Beide Hersteller erkannten das Potenzial des „Smartphones“ nicht rechtzeitig und büßten daher ihre exponierten Wettbewerbspositionen ein.

10Wird eine Strategiekrise nicht erkannt, so resultiert die strategische Fehlausrichtung zunächst in einer Stagnation der Nachfrage nach bisherigen Erfolgsträgern, langfristig jedoch in einem Nachfragerückgang bei diesen Hauptumsatzträgern. Setzt sich dieser Trend fort und fest, führt er schließlich zu rückläufigen Umsatzzahlen.Schmidt/Uhlenbruck/Sinz, GmbH in Krise, Sanierung und Insolvenz, 5. Aufl. (2016), Rn. 1.6.; Thierhoff/Müller/Beck/Stannek, Unternehmenssanierung, 3. Aufl. (2022), Kap. 12 Rn. 78 Typischerweise baut sich innerhalb dieser Phase der Vorratsbestand auf, zumeist bedingt durch den Versuch, die sinkende Produktionsauslastung auszugleichen. Darüber hinaus schlagen Marketingmaßnahmen üblicherweise nicht mehr an und auch die Vertriebskanäle funktionieren nicht wie gewünscht, so dass sich häufig eine Reduktion der Umsatzzahlen und schließlich auch erste Auswirkungen auf die Finanzierungsstruktur ergeben.Thierhoff/Müller/Beck/Stannek, Unternehmenssanierung, 3. Aufl. (2022), Kap. 12 Rn. 78

11Hält der Umsatzrückgang an, wird schon bald kein Gewinn mehr erwirtschaftet. Es folgen Verluste und eine Aufzehrung des Eigenkapitals.Schmidt/Uhlenbruck/Sinz, GmbH in Krise, Sanierung und Insolvenz, 5. Aufl. (2016), Rn. 1.7 Die verschlechterte Betriebsleistung wird jetzt in der Bilanz sichtbar. Es droht die bilanzielle Überschuldung. Durch die Verschlechterung der Bilanzkennzahlen sinkt zudem die Kreditwürdigkeit des Unternehmens.

12Aufgrund der fehlenden Kapitalausstattung kommt es zu Liquiditätsengpässen. Es müssen zusätzliche Kredite in Anspruch genommen werden, ggf. werden Kredite gekündigt bzw. Kreditlinien verkürzt. Mahnungen von Gläubigern häufen sich, es entstehen Rückstände beim Finanzamt und bei Sozialversicherungsträgern. Kann die Liquiditätskrise nicht überwunden werden, führt sie schließlich zur Zahlungsunfähigkeit.

(b) Insolvenzantragsgründe

13Der Eintritt der materiellen Insolvenz stellt den Höhepunkt der Unternehmenskrise dar. Die in § 18 InsO geregelte und der Zahlungsunfähigkeit vorgelagerte drohende Zahlungsunfähigkeit nimmt dabei eine Sonderrolle ein, da diese den Geschäftsführer nach § 18 I InsO zwar zur Stellung eines Insolvenzantrags berechtigt, nicht aber dazu verpflichtet. Von einer Insolvenzreife der GmbH ist deshalb erst dann die Rede, wenn Zahlungsunfähigkeit oder Überschuldung eingetreten sind. Rechtstatsächlich spielt der Insolvenzgrund der Überschuldung eine untergeordnete Rolle. Um angemessen auf die derzeit andauernde Energiekrise zu reagieren, hat der Bundestag, basierend auf einem Gesetzesentwurf der Bundesregierung,Vgl. Änderungsantrag der BR zu BR-Dr. 20/2730. Anpassungen hinsichtlich des Prognosezeitraums für die Ermittlung einer Überschuldung, der Höchstfrist zur Antragsstellung aufgrund einer Überschuldung sowie des Planungszeitraums für Eigenverwaltungs- und Restrukturierungsplanungen beschlossen.BT-Dr. 20/4087. Die entsprechenden Änderungen werden an den maßgeblichen Stellen besprochen.

(aa) Zahlungsunfähigkeit, § 17 InsO

14Die GmbH ist nach § 17 II 1 InsO zahlungsunfähig, wenn sie nicht in der Lage ist, ihre fälligen Zahlungspflichten zu erfüllen. Zur Feststellung der Zahlungsunfähigkeit wird auf einen Stichtag ermittelt, welche freien Zahlungsmittel unmittelbar zur Verfügung stehen, um die fälligen Zahlungsverpflichtungen zu erfüllen. Können damit alle auf den Stichtag fälligen Verbindlichkeiten gedeckt werden, ist das Schuldnerunternehmen weiter zahlungsfähig. Bei bestehender Unterdeckung wird, um nur vorübergehende Zahlungsstockungen aus dem Tatbestand der Zahlungsunfähigkeit herauszunehmen, in einem zweiten Schritt ermittelt, ob die entstandene Liquiditätslücke innerhalb kurzer Zeit wieder zu schließen ist. Der BGH hat es etabliert, die Zahlungsunfähigkeit eines Unternehmens dann anzunehmen, wenn eine innerhalb von drei Wochen nicht zu beseitigende Liquiditätslücke mindestens zehn Prozent der Gesamtverbindlichkeiten ausmacht.Vgl. nur BGH, Urt. v. 24.5.2005 – IX ZR 123/04 = NZI 2005, 457; BGH, Urt. v. 17.11.2016 – IX ZR 65/15 = NZI 2017, 64

15Diese Liquiditätslücke wird durch Aufstellung einer Liquiditätsbilanz ermittelt, bei welcher alle am Stichtag und in dem auf den Stichtag folgenden dreiwöchigen Beobachtungszeitraum fällig werdenden Verbindlichkeiten den in diesem Zeitraum zur Verfügung stehenden freien Zahlungsmittel gegenübergestellt werden.

16Die Zehn-Prozent-Hürde bildet die Regel, stellt aber keine starre Grenze dar.Schmidt/Schröder, InsO, 9. Aufl. (2022),

17In der Praxis hat sich eine Liquiditätsplanung über einen dreizehnwöchigen Zeitraum (13 Wochen Liquiditätsplanung) als übliches Vorgehen etabliert.Schulz, NZI 2020, 1073 (1074); gegen einen Prognosezeitraum von über drei Monaten vgl. Uhlenbruck/Mock, InsO, 15. Aufl. (2019),

18Nach § 17 II 2 InsO wird die Zahlungsunfähigkeit des Unternehmens vermutet, wenn die Gesellschaft ihre Zahlungen eingestellt hat. Das ist der Fall, wenn für den Rechtsverkehr erkennbar Umstände nach außen treten, die darauf schließen lassen, dass sie ihren fälligen Zahlungsverpflichtungen nicht mehr nachkommen kann. Solche Umstände können etwa die schleppende Zahlung von Sozialversicherungsbeiträgen oder Steuerforderungen sowie Rückstände bei Löhnen, Betriebskosten oder Versicherungsbeiträgen sein.Vgl. nur BGH, Beschl. v. 15.11.2018 – IX ZR 81/18 = BeckRS 2018, 32036; Stürner/Eidenmüller/Schoppmeyer/Eilenberger, InsO, 4. Aufl. (2019), § 17 Rn. 29

(bb) Drohende Zahlungsunfähigkeit, § 18 InsO

19Auch die drohende Zahlungsunfähigkeit stellt nach § 18 I InsO einen Insolvenzeröffnungsgrund im Sinne des § 16 InsO dar. Zudem ist die drohende Zahlungsunfähigkeit Voraussetzung für den Eintritt in die Verfahren nach dem Stabilisierungs- und Restrukturierungsrahmen des StaRUG. Unternehmen sollen die Option haben, möglichst frühzeitig in ein strukturiertes Sanierungsverfahren zu gehen, um ihre Sanierungschancen zu erhöhen. Dadurch, dass lediglich die Möglichkeit zum Eigenantrag besteht, wird verhindert, dass Gläubiger das Unternehmen schon frühzeitig vor Eintritt der Zahlungsunfähigkeit in ein Regelinsolvenzverfahren „schicken“.Vgl. hierzu BT-Dr. 12/2443, 114

20Das Unternehmen ist nach § 18 II InsO drohend zahlungsunfähig, wenn es über einen Prognosezeitraum von 24 Monaten hinweg voraussichtlich nicht in der Lage sein wird, seine fälligen Zahlungsverpflichtungen zu erfüllen. Um eine solche Zahlungs(un)fähigkeitsprognose treffen zu können, sind alle bereits bestehenden Verbindlichkeiten sowie diejenigen, die im Prognosezeitraum voraussichtlich entstehen und fällig werden, den zu den voraussichtlichen Fälligkeitszeitpunkten jeweils zur Verfügung stehenden Zahlungsmitteln gegenüberzustellen. Ergibt sich aus der Gegenüberstellung, dass das Unternehmen zu irgendeinem Zeitpunkt innerhalb des Prognosezeitraumes von 24 Monaten nicht in der Lage sein wird, die dann fälligen Verbindlichkeiten zu erfüllen, ist es als drohend zahlungsunfähig anzusehen. Anders als bei der Feststellung der Zahlungsunfähigkeit kommt es hier nicht darauf an, ob eine Liquiditätslücke nur vorübergehend ist. Entscheidend ist, ob das Unternehmen in dem 24monatigen Prognosezeitraum mit überwiegender Wahrscheinlichkeit sämtliche Verbindlichkeiten jeweils per Fälligkeit erfüllen kann, oder nicht.Fridgen/Geiwitz/Göpfert/Wolfer, BeckOK Insolvenzrecht, 26. Edition (2022), § 18 Rn. 22; Uhlenbruck/Mock, InsO, 15. Aufl. (2019), § 18 Rn. 20

21Bei drohender Zahlungsunfähigkeit ist der Geschäftsführer der GmbH noch nicht zur Antragstellung verpflichtet. Zudem greifen spätestens jetzt die Pflichten aus § 1 StaRUG, da die drohende Zahlungsunfähigkeit ein bestandsgefährdendes Ereignis darstellt.

22Bei Gesamtvertretungsmacht kann der Insolvenzeröffnungsantrag im Falle der drohenden Zahlungsunfähigkeit nur von allen zur Vertretung berufenen Geschäftsführern gemeinsam gestellt werden, § 18 III InsO. Zudem sollte der GmbH-Geschäftsführer einen Beschluss der Gesellschafterversammlung einholen, um nicht etwaigen Schadensersatzansprüchen ausgesetzt zu sein, wobei der Geschäftsführer nach § 1 StaRUG ohnehin verpflichtet ist, die Gesellschafter zu informieren.

(cc) Überschuldung, § 19 InsO

23Nach § 19 II 1 InsO liegt Überschuldung vor, wenn das Vermögen die bestehenden Verbindlichkeiten (unabhängig von der Fälligkeit) nicht mehr deckt, es sei denn, dass die Fortführung des Unternehmens in den nächsten zwölf Monaten als überwiegend wahrscheinlich gilt. In Abgrenzung zur drohenden Zahlungsunfähigkeit wird der Prognosezeitraum hier von 24 Monaten auf 12 Monate verkürzt.

Nach jüngster Bundestagsentscheidung wird der Prognosezeitraum temporär auf vier Monate reduziert, um die Insolvenzantragspflicht für Unternehmen zu verhindern, deren Fortbestehen bei Hinwegdenken der derzeitigen Unsicherheiten außer Frage stünde.BT-Dr. 20/4087; Änderungsantrag der BR zu BR-Dr. 20/2730 S. 5.

Praktisch heißt das, dass ein Unternehmen, welches innerhalb der nächsten vier Monate nicht zahlungsunfähig wird, nicht überschuldet ist. An weitere Voraussetzung ist die Reduktion nicht geknüpft. Die Regelung gilt auch für diejenigen Unternehmen, bei denen eine Überschuldung bereits vor Inkrafttreten der entsprechenden Gesetzesänderung vorlag, der für eine rechtzeitige Antragstellung maßgebliche Zeitpunkt iSd

Zur Feststellung des Überschuldungsstatus ist daher neben der Prüfung der bilanziellen Überschuldung zudem eine Fortführungsprognose über die nächsten zwölf Monate zu erstellen.

24Die Prüfung der bilanziellen Überschuldung ist eine rein hypothetische. Hierzu werden alle bestehenden Verbindlichkeiten unabhängig vom Zeitpunkt ihrer Fälligkeit dem Aktivvermögen der Gesellschaft gegenübergestellt. Auf der Passivseite dieser Überschuldungsbilanz sind alle potentiellen Insolvenzforderungen im Sinne des § 38 InsO zu berücksichtigen. Auch nachrangige Forderungen nach § 39 InsO sind grundsätzlich zu passivieren,Uhlenbruck/Mock, InsO, 15. Aufl. (2019), § 19 Rn. 161; K. Schmidt/Schmidt, InsO, 19. Aufl. (2016), § 19 Rn. 35

soweit nicht ein qualifizierter Rangrücktritt i.S.d.

25Nur wenn die Passivseite dieser Bilanz deren Aktivseite überschreitet (s. unten), kommt eine Überschuldung als Eröffnungsgrund im Sinne von § 19 InsO überhaupt in Betracht. Sie ist allerdings auch erst dann mit der Rechtsfolge der Antragspflicht zu bejahen, wenn darüber hinaus auch die im zweiten Schritt zu erstellende Fortführungsprognose negativ ausfällt. Bei positiver Fortführungsprognose liegt dagegen keine Überschuldung im Sinne des § 19 InsO vor.

Abbildung 1:

Gegenüberstellung nicht überschuldete/überschuldete Bilanz mit Darstellung des Verlustvortrags auf der Aktivseite zwecks Anschaulichkeit

(Angelehnt an: https://www.rwi.uzh.ch/static/elt/lst-vogt/gesellschaftsrecht/charakter/de/html/kapverlustuebersch_ueberschuldung.html

26Eine günstige Fortführungsprognose setzt Fortführungswillen und Überlebensfähigkeit des Unternehmens voraus. Die Beurteilung der Überlebensfähigkeit erfolgt auf der Grundlage eines aussagekräftigen Finanzplans.BGH, Beschl. v. 9.10.2006 – II ZR 303/05 = NZI 2007, 44 Das Aufstellen der Fortführungsprognose dient dazu, die Befriedigung der Gläubiger zu gewährleisten.Uhlenbruck/Mock, InsO, 15. Aufl. (2019), § 19 Rn. 220 Die Prognose muss daher negativ ausfallen, wenn sich aus dem Finanzplan ergibt, dass das Unternehmen im Prognosezeitraum mit überwiegender Wahrscheinlichkeit nicht in der Lage sein wird, die fälligen Verbindlichkeiten zu erfüllen (vgl. hierzu die drohende Zahlungsunfähigkeit).Braun/Salm-Hoogstraeten, InsO, 9. Aufl. (2022), § 19 Rn 17

(c) Rechtliche Aspekte der Krise

(aa) Krisenvorsorge

27Die Vorschriften über die Kapitalausstattung und die Kapitalerhaltung bei der GmbH sichern bereits eine Grundrisikovorsorge.Vgl. Schmidt/Uhlenbruck/Schmidt, GmbH in Krise, Sanierung und Insolvenz, 5. Aufl. (2016), Rn. 1.31 ff.

Dazu gehören die Pflicht zur Leistung der Einlagen, die Differenzhaftung bei Überbewertung von Sacheinlagen oder die Ausfallhaftung nach § 24 GmbHG. Hierunter fallen zudem die der Erhaltung des Stammkapitals dienenden §§ 30, 31 GmbHG (Zahlungsverbot und Erstattungspflicht) und die Buchführungspflicht gemäß

28Auch die nach

(bb) Krisenfrüherkennung durch Risiko Controlling

29Nach § 1 I StaRUG ist der Geschäftsführer der GmbH verpflichtet, permanent Maßnahmen zur Krisenfrüherkennung zu ergreifen. Die frühzeitige Wahrnehmung von Risikofaktoren verschafft der Gesellschaft einen größeren zeitlichen Handlungsrahmen, innerhalb dessen sie zur Krisenabwehr tätig werden kann und erhöht somit die Chancen auf eine erfolgreiche und nachhaltige Krisenbekämpfung.Morgen/Gerig, StaRUG, 2. Aufl. (2022), § 1 Rn. 1

Die in § 1 I StaRUG enthaltene Überwachungspflicht trifft die Geschäftsleiter sämtlicher juristischer Personen. Konkrete Anforderungen an die Ausgestaltung eines Krisenfrüherkennungssystems sind § 1 I StaRUG nicht zu entnehmen. Inhalt und Umfang des Überwachungssystems werden durch Größe und Komplexität des Unternehmens determiniert.BT-Dr 19/24181, 104

Je nach Unternehmensgegenstand sind Unternehmen außerdem unterschiedlichen Risikofaktoren ausgesetzt. Das Risiko Controlling muss dies im Blick haben.Vgl. Scholz/Schneider, GmbHG, 10. Aufl. (2006), § 43 Rn. 96

Unabhängig von der Größe des Unternehmens sind die Geschäftsführer gehalten, die Verhältnisse der GmbH und die Entwicklungen, welche für die Tätigkeit des Unternehmens relevant sind, laufend daraufhin zu beobachten und zu überprüfen, ob sie das Potenzial haben, bei ungehindertem Fortgang den Fortbestand des Unternehmens zu gefährden.BT-Dr 19/24181, 104

Mindestvoraussetzung, unabhängig von der Unternehmensgröße, ist eine den allgemeinen Anforderungen entsprechende ordnungsgemäße BuchhaltungVgl.

(cc) Krisenmanagement

(aaa) Sanierungspflicht der Geschäftsführer, § 1 I 2 StaRUG

30In Krisenzeiten wandelt sich die Geschäftsleitungspflicht des Geschäftsführers zumindest partiell gem.

31Die Pflicht zur Ergreifung von Gegenmaßnahmen nach § 1 I 2 StaRUG trifft den Geschäftsführer ab Beginn der ersten Krisensymptome. Gleichzeitig ist er aus § 1 I 2 und 3 StaRUG dazu verpflichtet, den Aufsichtsorganen über die getroffenen Maßnahmen unverzüglich Bericht zu erstatten und im Falle ihrer Zuständigkeit auf deren Befassung hinzuwirken. Weitergehende Pflichten bleiben nach § 1 III StaRUG unberührt. Die verschiedenen gesellschaftsrechtlichen und insolvenzrechtlichen Pflichten, die den Geschäftsführer im weiteren Krisenverlauf treffen, gelten also fort.

32Der Geschäftsführer muss die Sanierungsfähigkeit des Unternehmens prüfen und ggf. ein geeignetes Sanierungskonzept erarbeiten. Dazu gehören die Prüfung sowie die anschließende Umsetzung und Überwachung finanzwirtschaftlicher und leistungswirtschaftlicher Sanierungsoptionen (näher zur außergerichtlichen Sanierung unten (2)).

(bbb) Einberufung der Gesellschafterversammlung, § 49 III GmbHG

33Wenn das Eigenkapital bis auf die Hälfte der Stammkapitalziffer aufgezehrt ist, hat der Geschäftsführer nach § 49 III GmbHG unverzüglich die Gesellschafterversammlung einzuberufen. Hierbei gilt jedoch zu beachten, dass dies auch in solchen Fällen gilt, in welchen der Geschäftsführer von einem derartigen Verlust ohne Aufstellung einer Zwischenbilanz Kenntnis nimmt.Sog. „Bilanz im Kopf des Geschäftsführers“; vgl. Baumbach/Hueck/Zöllner, GmbHG, 20. Aufl. (2013),

(ccc) Spannungsfeld zwischen außergerichtlicher Sanierung und Insolvenzantragstellung bei drohender Zahlungsunfähigkeit

34Befindet sich die Gesellschaft bereits im Stadium der drohenden Zahlungsunfähigkeit, bewegt sich der Geschäftsführer in einem Spannungsfeld zwischen den Gesellschafterinteressen und denen der Gläubiger. Die nach Eintritt der drohenden Zahlungsunfähigkeit zwar mögliche, aber eben nicht verpflichtende Antragstellung und eine darauffolgende Insolvenzeröffnung haben diverse Nachteile für die Gesellschafter. Zunächst werden Forderungen auf Rückgewähr eines Gesellschafterdarlehens oder Forderungen aus Rechtshandlungen, die einem solchen Darlehen wirtschaftlich entsprechen, gem. § 39 I Nr. 5 InsO nur nachrangig befriedigt. Mit Insolvenzeröffnung erleiden die Gesellschafter zudem einen Kontrollverlust durch den Übergang der Verfügungsbefugnis auf den Insolvenzverwalter, § 80 I InsO. Diesem gegenüber sind sie im Gegensatz zum Geschäftsführer nicht weisungsbefugt. Die Gesellschafter erhalten außerdem bei der Schlussverteilung nur noch den Überschuss, welcher sich nach der vollständigen Befriedigung aller Gläubiger ergibt, § 199 InsO. Zu einem solchen Überschuss kommt es nur selten, sodass die Gesellschafter mit Insolvenzeröffnung in aller Regel keine Erträge aus ihrer Beteiligung mehr erwarten können.

35Wenn der Geschäftsführer bei drohender Zahlungsunfähigkeit einen Insolvenzantrag stellt, setzt er sich damit also ggf. über die Interessen der Gesellschafter hinweg. Deshalb musste sich der Geschäftsführer bislang bei drohender Zahlungsunfähigkeit zwingend einen Gesellschafterbeschluss einholen, wenn er den Antrag stellen wollte. Das Fehlen eines Beschlusses hatte zwar keine Auswirkungen auf die Wirksamkeit des Antrags, führte aber ggf. zur Haftung im Innenverhältnis, wenn den Gesellschaftern ein finanzieller Schaden entstand.Geißler, ZInsO 2013, 919; Uhlenbruck/Mock, InsO, 15. Aufl. (2019), § 18 Rn. 76; Fridgen/Geiwitz/Göpfert/Fridgen/Geiwitz/Göpfert, BeckOK Insolvenzrecht, 26. Edition (2022), § 18 Rn. 4 Der Geschäftsführer sollte daher vor dem Eigenantrag immer einen zustimmenden Beschluss der Gesellschafter einholen, um eine Haftung zu vermeiden.

36Das Gleiche gilt für die Frage, ob vor Anzeige der Restrukturierungssache nach dem StaRUG ein zustimmender Beschluss der Gesellschafter eingeholt werden muss.Vgl. Braun/Ehret, StaRUG, 1. Aufl. (2021), § 1 Rn. 10; Morgen/Gerig, StaRUG, 2. Aufl. (2022), § 1 Rn. 21

(ddd) Insolvenzantragspflicht nach § 15a InsO

37Der Geschäftsführer einer GmbH ist gemäß § 15a I 1 InsO zur Antragstellung verpflichtet, wenn Zahlungsunfähigkeit und/oder Überschuldung eingetreten sind/ist. Auf Vertretungsverhältnisse oder interne Geschäftsführungsverteilungen kommt es dabei nicht an. Jedes Mitglied der Geschäftsführung ist gleichermaßen zur Antragstellung verpflichtet und kann hiervon nicht durch interne Absprachen befreit werden.Uhlenbruck/Hirte, InsO, 15. Aufl. (2019), § 15a Rn. 7 Auch ein Gesellschafterbeschluss befreit nicht von der Antragspflicht. Eine solche Weisung ist unbeachtlich, da ihr die strafrechtsbewehrte Pflicht zur Stellung des Insolvenzantrags entgegensteht.

38Der Antrag ist ohne schuldhaftes Zögern, spätestens aber drei Wochen nach Eintritt der Zahlungsunfähigkeit bzw. sechs Wochen nach Eintritt der Überschuldung zu stellen. Im Zuge der derzeit andauernden Energiekrise beschloss der Bundestag, die Höchstfrist zur Stellung eines Insolvenzantrags im Falle der Überschuldung temporär auf acht Wochen zu erhöhen, wobei diese nach wie vor nicht ausgeschöpft werden kann, sofern eine nachhaltige Beseitigung der Überschuldung bereits zu einem früheren Zeitpunkt als ausgeschlossen gilt.BT-Dr. 20/4087; Änderungsantrag der BR zu BR-Dr. 20/2730 S. 6. Hierdurch soll berücksichtigt werden, dass die Planung von Sanierungsbemühungen in der derzeitigen Lage mehr Zeit als üblich erfordert, da die Situation noch komplexer geworden ist.o. Fußn. 38.

Die Frist beginnt mit Eintritt der Zahlungsunfähigkeit bzw. Überschuldung. Kenntnis oder grob fahrlässige Unkenntnis der Geschäftsführer sind für den Fristbeginn nicht erforderlich. Das Entstehen der Antragspflicht ist damit nicht an ein vorwerfbares Verhalten der Geschäftsführer geknüpft.Stürner/Eidenmüller/Schoppmeyer/Klöhn, InsO, 4. Aufl. (2019), § 15a Rn. 118; Uhlenbruck/Hirte, InsO, 15. Aufl. (2019), § 15a Rn. 14

39Die Frist wird durch Sanierungsbemühungen nicht gehemmt, unabhängig davon, ob diese erfolgversprechend sind oder nicht.BGH, Urt. v. 12.2.2007 – II ZR 308/05 = NJW-RR 2007, 690

40Den Geschäftsführern bleiben demnach ab Eintritt der Insolvenzreife wegen Zahlungsunfähigkeit maximal drei Wochen (bei Überschuldung sechs Wochen), das Insolvenzverfahren durch außergerichtliche Sanierungsmaßnahmen unter Vermeidung straf- und haftungsrechtlicher Konsequenzen noch zu verhindern. Bei einem Verstoß gegen die Antragspflicht drohen Schadenersatzansprüche und strafrechtliche Konsequenzen (dazu im Folgenden ausführlicher).

(eee) Insolvenzverschleppungshaftung

41Bei einem Verstoß gegen die Insolvenzantragspflicht drohen neben strafrechtlichen Konsequenzen insbesondere auch Schadenersatzansprüche der Gläubiger sowie der Gesellschaft selbst.

42Verstößt der Geschäftsführer gegen die sich aus § 15a I 1 InsO ergebende Pflicht zur Antragstellung, ist er den Gläubigern zum Ersatz der daraus entstehenden Schäden verpflichtet. Fahrlässige Unkenntnis der Antragspflicht genügt hierbei für die Begründung der Schadensersatzpflicht.

43Verfügt der Geschäftsführer nicht über die zur Prüfung der Insolvenzreife erforderlichen persönlichen Kenntnisse, ist er verpflichtet, sich bei Anzeichen einer Krise unverzüglich von einer fachlich qualifizierten Person beraten zu lassen. Sieht er auf der Grundlage einer solchen Beratung trotz tatsächlich bestehender Insolvenzreife und daraus resultierender Antragspflicht von einer Antragstellung ab, kann es am Verschulden fehlen.BGH, Urt. v. 27.3.2012 – II ZR 171/10 = NZG 2012, 672

44Der Geschäftsführer ist nach Maßgabe des § 15b InsO zur Erstattung von nach Eintritt der Insolvenzreife geleisteten Zahlungen verpflichtet.

45Das Zahlungsverbot gilt bereits ab Entstehung der Antragspflicht, also mit Eintritt der Zahlungsunfähigkeit bzw. Überschuldung und nicht erst mit Ablauf der drei- bzw. sechswöchigen Antragsfrist. Die mit dem Zahlungsverbot verbundene Erstattungspflicht entsteht verschuldensunabhängig für jede verbotene Zahlung. Es besteht somit ein hohes Haftungsrisiko für den Geschäftsführer. Der Geschäftsführer muss deshalb (auch unabhängig von der Pflicht aus § 1 StaRUG) die finanzielle Situation der Gesellschaft laufend überwachen, um sich selbst vor der Haftung für verbotene Zahlungen zu schützen.

(fff) Erstattung verbotener Zahlungen nach § 15b InsO

46Für Zahlungen, die mit der Sorgfalt eines ordentlichen Geschäftsleiters vereinbar sind, besteht nach § 15b I 2 InsO keine Erstattungspflicht. Insbesondere Zahlungen, die der Aufrechterhaltung des Geschäftsbetriebs dienen, sind nicht verboten, sofern sie noch vor Ablauf der Drei- bzw. Sechswochenfrist erfolgen. Zahlungen auf Dienstleistungen sind damit nicht grundsätzlich aus dem Schutzbereich der Privilegierungsregel ausgeschlossen.BT-Dr. 19/24181, 194

47Allerdings kommen selbst solche Zahlungen, die als zur Aufrechterhaltung des Geschäftsbetriebs erforderlich anzusehen sind, nur dann in den Genuss dieses Privilegs, wenn gleichzeitig mit der Sorgfalt eines ordentlichen Geschäftsleiters Maßnahmen zur nachhaltigen Beseitigung der Insolvenzreife oder zur Vorbereitung eines Insolvenzantrags betrieben werden. Da die Haftung aus § 15b InsO und damit die Frage, ob eine Zahlung dem Privileg des § 15b I 2 InsO unterfällt, praktisch nur im Insolvenzverfahren und damit im Falle des Scheiterns etwaiger Sanierungsmaßnahmen eine Rolle spielen, wird sich insbesondere die Frage stellen, inwieweit in diesen gescheiterten Maßnahmen solche zur nachhaltigen Beseitigung der Insolvenzreife liegen können, welche den Schutzbereich des Haftungsprivilegs offenhalten. Um Rückschaufehlern bei der späteren Beurteilung von Sanierungsmaßnahmen vorzubeugen, sollte sich der Geschäftsführer daher qualifiziert beraten lassen und seine Entscheidungsfindung sorgfältig dokumentieren.Vgl. dazu auch Fridgen/Geiwitz/Göpfert/Wolfer, BeckOK Insolvenzrecht, 26. Edition (2022), § 15b Rn. 20; Nerlich/Römermann/Mönning, InsO, 43. EL (2021), § 15b Rn. 17

48Von dem Zahlungsverbot ausgenommen sind außerdem solche Zahlungen, die zwischen Antragstellung und Insolvenzeröffnung mit dem Einverständnis eines vorläufigen Insolvenzverwalters vorgenommen werden.

(dd) Strafrechtliche Aspekte der Krise

49Neben den zivilrechtlichen Pflichten und Haftungsrisiken drohen dem Geschäftsführer der GmbH in Krisenzeiten auch strafrechtliche Konsequenzen, etwa aus § 15a IV InsO, § 263 StGB oder § 283 I Nr. 7b, VI StGB.Dazu vertieft Knops/Bamberger/Lieser/Lieser/Hancke, Recht der Sanierungsfinanzierung, 2. Aufl. (2019),

(2) Restrukturierung außerhalb eines strukturierten Verfahrens

50Solange die GmbH nicht zahlungsunfähig oder überschuldet ist, kann auch außerhalb eines gerichtlichen Verfahrens saniert werden. Bei eingetretener Zahlungsunfähigkeit oder Überschuldung,

(a) Allgemeines / Sanierungskonzept

51Um während der freien Sanierung ein zwischenzeitliches Abrutschen in die materielle Insolvenz zu verhindern, sollten zunächst kurzfristige Maßnahmen zur vorläufigen Sicherung der Liquidität getroffen werden. Als mögliche Maßnahmen kommen etwa "standstill"-Abkommen mit Banken oder Überbrückungskredite von Banken oder Gesellschaftern in Betracht.Vgl. Buth/Hermanns/Kraus, Restrukturierung, Sanierung, Insolvenz, 4. Aufl. (2014), § 4 Rn. 29 Auch die Veräußerung nicht betriebsnotwendiger Vermögensgegenstände kann helfen, die Liquidität kurzfristig zu verbessern.Buth/Hermanns/Kraus, Restrukturierung, Sanierung, Insolvenz, 4. Aufl. (2014), § 4 Rn. 31

52Aus den Ergebnissen einer erstellten Unternehmensanalyse ist ein Sanierungskonzept zu entwickeln. Das Sanierungskonzept muss auf den bekannten und erkennbaren Tatsachen beruhen und diejenigen Maßnahmen, mit denen eine nachhaltige Sanierung erreicht werden soll, klar benennen und nachvollziehbar erläutern.Thierhoff/Müller/Krumbholz, Unternehmenssanierung, 3. Aufl. (2022), Kap. 5 Rn. 44 Der IDW Standard ES 6, zu welchem per September 2022 ein neuer Entwurf verabschiedet wurde,Verfügbar unter: https://www.idw.de/IDW/IDW-Verlautbarungen/IDW-S/ES-6-nF-20220927-2.pdf. bildet die Vorgaben der Rechtsprechung an ein Sanierungskonzept ab. Nach dem IDW Standard besteht ein Sanierungskonzept aus sieben Kernbestandteilen: Der Beschreibung des Auftragsgegenstandes, Basisinformationen hinsichtlich der wirtschaftlichen und rechtlichen Ausgangslage der Gesellschaft, der Analyse von Krisenstadium, -ursache(n) und Insolvenzgefährdung, der Darstellung eines Leitbilds der sanierten Gesellschaft, der Darstellung von Maßnahmen gegen Insolvenzgefahr und Krise, einem integrierten Unternehmensplan sowie einer zusammenfassenden Einschätzung der Sanierungsfähigkeit des Unternehmens.O. Fußn. 55, S. 4 Rn. 11 Hinsichtlich der vom Ersteller einzunehmenden Perspektive, ist nach dem neuesten Entwurf der Standards die besondere Bedeutung von ESG-Aspekten (Environmental, Social und Governance) zu beachten, da nur so eine vernünftige Vertrauensgrundlage zwischen den Stakeholdern und der in Schieflage geratenen Gesellschaft geschaffen werden kann.Vgl. o. Fußn. 55, S. 7 Rn. 20. Ebenso sind steuerliche Auswirkungen der Krise in der Finanzplanung zu berücksichtigen, wie etwa der steuerliche Umgang mit Sanierungsgewinnen.O. Fußn. 55, S. 19 Rn. 83.

Eine nachhaltige Sanierung setzt Restrukturierungsmaßnahmen in strategischer, operativer und finanzieller Hinsicht voraus.Buth/Hermanns/Kraus, Restrukturierung, Sanierung, Insolvenz, 4. Aufl. (2014), § 4 Rn. 12

53Auf der Grundlage des Sanierungskonzepts ist die Sanierungsfähigkeit des Unternehmens zu prüfen. Das Unternehmen ist sanierungsfähig, wenn eine hinreichende Wahrscheinlichkeit dafür besteht, dass es in der Lage ist, aus eigener Kraft wieder Gewinne zu erzielen.Müller/Winkeljohann/Axhausen, Beck’sches Handbuch der GmbH, 4. Aufl. (2009), § 15 Rn. 53 Das Sanierungskonzept dient als Entscheidungsgrundlage für die Gläubiger. Sofern zur finanziellen Sanierung – wie üblicherweise – Fremdkapitalmaßnahmen erforderlich werden, muss der Geschäftsführer im Rahmen eines außergerichtlichen Sanierungsvergleichs alle wesentlichen Gläubiger berücksichtigen.

(b) Sanierungsmaßnahmen

(aa) Finanzwirtschaftliche Sanierungsmaßnahmen

54Bei der finanziellen Sanierung ist zwischen Innen- und Außenfinanzierungsmaßnahmen zu unterscheiden.Buth/Hermanns/Kraus, Restrukturierung, Sanierung, Insolvenz, 4. Aufl. (2014), § 4 Rn. 30; Schmidt/Uhlenbruck/Uhlenbruck, GmbH in Krise, Sanierung und Insolvenz, 5. Aufl. (2016), Rn. 2.16 Vor der Ergreifung von Außenfinanzierungsmaßnahmen sollten mögliche Maßnahmen zur Innenfinanzierung ausgeschöpft werden, da diese aus eigener Kraft zu bewerkstelligen sind und demnach in der Regel unbürokratischer zur Verfügung stehen sowie keine neuen Verbindlichkeiten begründen. Als Innenfinanzierungsmaßnahmen kommen etwa die Verringerung des Working Capital, der Abbau von Vorräten sowie die Veräußerung nicht betriebsnotwendiger Vermögensgegenstände in Betracht.Vgl. Buth/Hermanns/Kraus, Restrukturierung, Sanierung, Insolvenz, 4. Aufl. (2014), § 4 Rn. 31

55Außerdem sollte geprüft werden, ob das Forderungsmanagement intensiviert werden kann.Buth/Hermanns/Kraus, Restrukturierung, Sanierung, Insolvenz, 4. Aufl. (2014), § 4 Rn. 31 Hierbei kommt es auch in Betracht, Forderungen durch Factoring abzubauen. Zwar muss hierbei je nach Werthaltigkeit der Forderung mit einem Abschlag auf den Forderungswert gerechnet werden, allerdings spart sich das Unternehmen ggf. aufwändige Beitreibungsbemühungen und kann durch den Forderungsverkauf kurzfristig liquide Mittel generieren.Vgl. Thierhoff/Müller/Krumbholz, Unternehmenssanierung, 3. Aufl. (2022), Kap. 5 Rn. 116 f

(bb) Unternehmensverkauf

56Als Sanierungsinstrument kommt auch außerhalb eines Insolvenzverfahrens ein Unternehmensverkauf als Asset Deal (sog. übertragende Sanierung) in Betracht. Beim Asset Deal werden im Unterschied zum Share Deal nicht die Gesellschaftsanteile verkauft, sondern es werden die Aktiva bzw. bestimmte Teile der Aktiva der Gesellschaft einzeln auf den Käufer übertragen. Eine Einschränkung der Gestaltungsfreiheit besteht darin, dass die Übernahme von Vertragsverhältnissen durch den Käufer der Zustimmung der jeweiligen Vertragspartner bedarf. Darüber hinaus muss sichergestellt sein, dass der Rechtsträger ausreichend ausgestattet ist, dass dieser liquidiert werden kann, da im Fall der Insolvenz des Rechtsträgers eine Anfechtung des Asset Deals droht.

(cc) Liquidation

57Lässt sich das Unternehmen nicht sanieren, kann eine Alternative auch die Liquidation des Unternehmens und des Rechtsträgers sein. Dabei werden entsprechend der übertragenden Sanierung alle Vermögensgegenstände veräußert und alle Vertragsverhältnisse beendet.§

(3) StaRUG-Verfahren

(a) Allgemeines

58Durch das zum 01.01.2021 in Kraft getretene StaRUG haben Schuldner erstmals die Möglichkeit erhalten, ein Sanierungskonzept auch außerhalb eines Insolvenzverfahrens gegen den Willen einzelner Gläubiger durchzusetzen. Grundvoraussetzung für den Zugang zum Stabilisierungs- und Restrukturierungsrahmen des StaRUG ist nach

(b) Restrukturierungsplan und gerichtlicher Restrukturierungsrahmen

59Die Restrukturierung i.S.d. Kapitel 1 und 2 StaRUG erfolgt mittels eines vom Unternehmen ausgearbeiteten Restrukturierungsplans.S. zur konkreten Ausgestaltung die Checkliste das BMJ gem.

60Zur Überwachung des Restrukturierungsverfahrens bestellt das Gericht in den Fällen des § 73 I, II StaRUG einen Restrukturierungsbeauftragten. Die Bestellung erfolgt von Amts wegen, wenn die Rechte von Verbrauchern oder mittelgroßen, kleinen oder Kleinstunternehmen (KMU = weniger als 250 Beschäftigte sowie Jahresumsatz höchstens 50 Mio. oder Jahresbilanzsumme höchstens 43 Mio.)Empfehlung der Kommission vom 6. Mai 2003 betreffend die Definition der Kleinstunternehmen sowie der kleinen und mittleren Unternehmen, AB. (EU) L 124 v. 20.04.2003, S. 36 betroffen sind, die Gesellschaft eine Stabilisierungsanordnung beantragt, welche sich mit Ausnahme der nach § 4 StaRUG ausgenommenen Forderungen im Wesentlichen gegen alle Gläubiger richten soll oder wenn der Restrukturierungsplan eine Überwachung der entsprechenden Erfüllung an die Gläubigern ausdrücklich vorsieht. Im Einzelfall kann von der Bestellung abgesehen werden, wenn sie nicht erforderlich oder unverhältnismäßig ist.

61Die Bestellung erfolgt nach Abs. 2 außerdem in Fällen, in welchen zu erwarten ist, dass der Plan nur gegen den Willen einzelner Planbetroffener durchgesetzt werden kann.

(c) Sanierungsmoderation, §§ 94 bis 100 StaRUG

62Schon vor dem Eintritt der drohenden Zahlungsunfähigkeit kann die Gesellschaft einen Antrag auf Bestellung eines unabhängigen Sanierungsmoderators stellen.Braun/Blümle/Erbe, StaRUG, 2021, vor §

63Der restrukturierungserfahrene Sanierungsmoderator fungiert als neutraler Vermittler bei den außergerichtlichen Sanierungsvergleichsverhandlungen. Sinn und Zweck seiner Bestellung liegen darin, dass er als erfahrener Moderator und unabhängige Instanz die wechselseitigen Interessen der Beteiligten dahingehend moderiert, dass alle zum Abschluss eines außergerichtlichen Vergleichs bereit sind.Morgen/Ziegenhagen, StaRUG, 2. Aufl. (2022), § 94 Rn. 2 Die Gesellschaft kann sich den ausgehandelten Vergleich auch gerichtlich bestätigen lassen. Dies führt gem. §§ 97 III, 90 StaRUG dazu, dass die in dem Vergleich beschlossenen Maßnahmen in einem späteren Insolvenzverfahren nur noch eingeschränkt anfechtbar sind.

(d) Praxisbeispiel: Restrukturierung einer Holding

64Das StaRUG bietet vor allem Vorteile, wenn die finanzielle Restrukturierung im Vordergrund steht. Parallel zur finanzwirtschaftlichen Restrukturierung nach dem StaRUG kann eine leistungswirtschaftliche Restrukturierung durchgeführt werden. Diese folgt dann aber allgemeinen Regeln. Im Beispielsfall wurde ein Holding restrukturiert, die über 4 Beteiligungen verfügte (Grafik).

Abbildung 2: Darstellung der Holdingstruktur mit Beispielswerten zur Veranschaulichung der

Restrukturierungsbedürftigkeit

65Krisenursache auf Ebene der Holding war, dass eine Beteiligung in erhebliche Schieflage – bis zur Insolvenz – geraten ist. Die entstandenen Verluste konnten durch die übrigen Beteiligungen nicht aufgefangen werden und drohten über die Holding, diese ebenfalls zu gefährden. Da die Holding für wesentliche Teile der Verbindlichkeiten der insolventen Einheit haftete, entstand finanzwirtschaftlicher Restrukturierungsbedarf auf Ebene der Holding, da verhindert werden sollte, dass die übrigen Beteiligungen „infiziert“ würden. Eine leistungswirtschaftliche Restrukturierung von Vertragsverhältnissen oder etwaige Personalmaßnahmen in den anderen Einheiten war nicht notwendig.

66Die Holding erstellte mittels eines Unternehmensberaters einen Finanzplan, bestehend aus Ertrags- und Liquiditätsplanung sowie den Entwurf eines Restrukturierungsplans, und zeigte sodann die Restrukturierungssache beim Restrukturierungsgericht an.

67Da Kleingläubiger (Verbraucher oder KMU) ebenfalls betroffenen waren, wurde nach

68Nachdem der Plan durch die Betroffenen angenommen wurde, erfolgte die Planbestätigung durch das Gericht nach

(4) Eigenverwaltung des Schuldners, §§ 270 ff. InsO

(a) Allgemeines, Ziel der Eigenverwaltung

69Zugangsvoraussetzung für das Eigenverwaltungsverfahren ist das Vorliegen eines Insolvenzgrundes (näher zu den Insolvenzgründen).

70Ziel des Verfahrens ist grundsätzlich die Eigensanierung des Rechtsträgers.Braun/Riggert, InsO, 9. Aufl. (2022), § 270 Rn. 1 Auch wenn dies das vorrangige Ziel ist, bleiben alle anderen Wege, die zu einer Besserstellung der Gläubiger führen, zulässig, da die Rechtsträgersanierung nicht zu Lasten der Gläubiger gehen darf.BT-Dr. 19/24181, 204; Fridgen/Geiwitz/Göpfert/Ellers, BeckOK Insolvenzrecht, 26. Edition (2022), § 270 Rn. 4 Sofern die Gläubiger mit einer Rechtsträgersanierung schlechter stünden als ohne, scheidet ihre Durchführung aus.

71Liegen bereits Zahlungsunfähigkeit oder Überschuldung vor, bleibt der Gesellschaft keine andere Möglichkeit, als in das Insolvenzverfahren einzutreten (zu Haftung und strafrechtlichen Aspekten). Das Unternehmen behält bei Anordnung der Eigenverwaltung jedoch, abweichend von dem Grundsatz des § 80 I InsO, welcher den Übergang des Verwaltungs- und Verfügungsrechts auf den Insolvenzverwalter regelt (näher zur Fremdverwaltung), die Möglichkeit, selbst über die Masse zu verfügen. Darin wiederum liegt der zentrale Vorteil der Eigenverwaltung im Vergleich zum Regelinsolvenzverfahren.Thierhoff/Müller/Oberle, Unternehmenssanierung, 3. Aufl. (2022), Kap. 10 Rn. 97 Indem das Unternehmen die Verfügungsbefugnis behält, kann der mit dem Insolvenzantrag typischerweise einhergehende Reputationsverlust abgeschwächt werden, da die Gesellschaft selbst die Geschäftsbeziehungen mit Lieferanten und Kunden aufrechterhalten und gestalten kann, anstatt diese Aufgabe an einen Insolvenzverwalter abgeben zu müssen. Die Anordnung der Eigenverwaltung ist an strenge Voraussetzungen geknüpft, mit deren Erfüllung die Gesellschaft zunächst einmal aufzuzeigen hat, dass sie überhaupt "eigenverwaltungswürdig" ist.Vgl. Braun/Riggert, InsO, 9. Aufl. (2022), § 270 Rn. 2

72Der Antrag auf Eigenverwaltung kann von der Gesellschaft selbst oder von einem Gläubiger gestellt werden. Bei der GmbH sind die Geschäftsführer nach § 15 I 1 InsO antragsberechtigt (und nach Maßgabe des

73Prokuristen sind per se nicht zur Antragstellung berechtigt.Uhlenbruck/Wegener, InsO, 15. Aufl. (2019), § 13 Rn. 73 Die Antragstellung kann nicht unter eine Bedingung gestellt oder befristet werden.Braun/Sorg, InsO, 9. Aufl. (2022), § 13 Rn. 9; Stürner/Eidenmüller/Schoppmeyer/Vuia, InsO, 4. Aufl. (2019), § 13 Rn. 72

74Der Antrag ist an das zuständige Insolvenzgericht zu richten. Die sachliche Zuständigkeit liegt nach § 2 InsO bei den Amtsgerichten, in deren Bezirk ein Landgericht seinen Sitz hat. Die Länder können aber davon abweichende Regelungen treffen.

(b) Vorläufige Eigenverwaltung

75Bei Vorliegen der Voraussetzungen ordnet das Gericht die vorläufige Eigenverwaltung für den Zeitraum bis zur Verfahrenseröffnung an. Damit entgeht das Unternehmen der Einsetzung eines vorläufigen Insolvenzverwalters und kann sich so von Beginn an die größtmögliche Kontrolle über das Verfahren erhalten.

76Mit Anordnung der vorläufigen Eigenverwaltung erfolgt die Bestellung eines vorläufigen Sachwalters, § 270b I InsO. Der Sachwalter muss nach Maßgabe des § 56 I InsO vom Schuldner und von den Gläubigern unabhängig sein. In der Praxis wird der vorläufige Sachwalter häufig auch als Sachwalter im eröffneten Verfahren eingesetzt.

77Das Insolvenzgericht hebt die Eigenverwaltung von Amts wegen auf, wenn die Gesellschaft ihre insolvenzrechtlichen Pflichten schwerwiegend verletzt, behebbare Mängel der Eigenverwaltungsplanung nicht innerhalb der Nachbesserungsfrist beseitigt oder sich die Erreichung des gesetzten Eigenverwaltungsziels als aussichtslos herausstellt. Um einer Aufhebung wegen Verfehlens des Verfahrensziels vorzubeugen, sollte das Schuldnerunternehmen sich der Darstellung des Verfahrensziels mit größter Sorgfalt widmen.Thierhoff/Müller/Oberle, Unternehmenssanierung, 3. Aufl. (2022), Kap. 10 Rn. 14 Nach der Aufhebung wird das Verfahren als Fremdverwaltungsverfahren fortgeführt.Thierhoff/Müller/Oberle, Unternehmenssanierung, 3. Aufl. (2022), Kap. 10 Rn. 113; Stürner/Eidenmüller/Schoppmeyer/Kern, InsO, 4. Aufl. (2019), § 272 Rn. 68

(c) Eigenverwaltung im eröffneten Verfahren

(aa) Voraussetzungen für die Anordnung der Eigenverwaltung

78Im Falle der vorherigen Anordnung der vorläufigen Eigenverwaltung prüft das Gericht an dieser Stelle, ob die Voraussetzungen dafür fortbestehen. Die Anordnung der Eigenverwaltung hängt nach § 270f I InsO auch davon ab, ob ein Sachverhalt vorliegt, aufgrund dessen die vorläufige Eigenverwaltung nach § 270e InsO aufzuheben wäre.

(bb) Rechtsstellung des Sachwalters

79Der Sachwalter ist dazu verpflichtet, die Gesellschaft bei der Ausübung der ihr nach Maßgabe der §§ 275 ff. InsO zustehenden Verwaltungs- und Verfügungsbefugnis zu überwachen, § 274 II InsO.

80Sofern angeordnet, unterstützt der Sachwalter das Unternehmen nach § 274 II 2 InsO bei der Insolvenzgeldvorfinanzierung, der insolvenzrechtlichen Buchführung und den Verhandlungen mit Kunden und Lieferanten. Der Sachwalter hat nach § 274 III InsO das Insolvenzgericht und den Gläubigerausschuss über Umstände zu unterrichten, die erwarten lassen, dass die Fortsetzung der Eigenverwaltung zu Nachteilen für die Gläubiger führen wird.

81Das Unternehmen soll nach § 275 I InsO Verbindlichkeiten nur mit der Zustimmung des Sachwalters oder im Einvernehmen mit diesem eingehen.

82Verbindlichkeiten, die zum gewöhnlichen Geschäftsbetrieb des Schuldners gehören, darf die Gesellschaft nicht eingehen, sofern der Sachwalter zuvor widerspricht. Die Gesellschaft muss zwar eine Zustimmung nicht einholen,Stürner/Eidenmüller/Schoppmeyer/Kern, InsO, 4. Aufl. (2019), § 275 Rn. 9; a.A. Uhlenbruck/Zipperer, InsO, 15. Aufl. (2019), § 275 Rn. 4 muss den Sachwalter gleichwohl informieren, damit dieser die Möglichkeit erhält, sein Widerspruchsrecht zweckmäßig auszuüben.Stürner/Eidenmüller/Schoppmeyer/Kern, InsO, 4. Aufl. (2019), § 275 Rn. 13; Uhlenbruck/Zipperer, InsO, 15. Aufl. (2019), § 275 Rn. 4 Eine vorherige Absprache über den Umfang der Informationspflicht ist zwingend erforderlich, da nur so verhindert werden kann, dass ständig neuer Abstimmungsbedarf zwischen Unternehmen und Sachwalter entsteht und der laufende Geschäftsbetrieb hierdurch gestört wird.Stürner/Eidenmüller/Schoppmeyer/Kern, InsO, 4. Aufl. (2019), § 275 Rn. 13; Fridgen/Geiwitz/Göpfert/Plaßmaier/Ellers, BeckOK Insolvenzrecht, 26. Edition (2022), § 275 Rn. 11

83Verbindlichkeiten außerhalb des gewöhnlichen Geschäftsbetriebs hingegen soll das Unternehmen ausschließlich mit vorheriger Zustimmung des Sachwalters eingehen.Uhlenbruck/Zipperer, InsO, 15. Aufl. (2019), § 275 Rn. 4; Fridgen/Geiwitz/Göpfert/Plaßmeier/Ellers, BeckOK Insolvenzrecht, 26. Edition (2022), § 275 Rn. 8; Stürner/Eidenmüller/Schoppmeyer/Kern, InsO, 4. Aufl. (2019), § 275 Rn. 15

(cc) Aufhebung

84Die Aufhebung der Eigenverwaltung erfolgt unter den Voraussetzungen des § 272 InsO. Sie erfolgt von Amts wegen bei schwerwiegender Pflichtverletzung oder Aussichtslosigkeit (Hierzu gelten die zuvor zu

(5) Schutzschirmverfahren

(a) Normzweck

85Bei dem Schutzschirmverfahren nach § 270d InsO handelt es sich um eine besondere Variante der vorläufigen Eigenverwaltung.Thierhoff/Müller/Oberle, Unternehmenssanierung, 3. Aufl. (2022), Kap. 10 Rn. 116; Fridgen/Geiwitz/Göpfert/Ellers, BeckOK Insolvenzrecht, 26. Edition (2022), § 270d Rn. 1 Ziel dieser Verfahrenskonstellation ist es, dem Unternehmen unter der Aufsicht eines vorläufigen Sachwalters innerhalb einer durch das Gericht bestimmten Frist die Erarbeitung eines Sanierungsplans zu ermöglichen, ohne dass es währenddessen die Vollstreckung durch seine Gläubiger befürchten muss. Die Gesellschaft unterliegt dabei, wie bei der vorläufigen Eigenverwaltung, nicht den auf die Einsetzung eines vorläufigen Insolvenzverwalters folgenden Beschränkungen seines Verwaltungs- und Verfügungsrechts, sondern kann dieses im Rahmen der vorstehend beschriebenen Grenzen selbst wahrnehmen.BT-Dr. 17/5712, 40

86Das Schutzschirmverfahren bietet im Vergleich zur vorläufigen Eigenverwaltung Vorteile, ist aber auch an strengere Anforderungen geknüpft.

87Sofern das Unternehmen die Voraussetzungen umfassend erfüllt, hat es nach § 270d I 1 InsO einen gebundenen Anspruch auf die Anordnung des beantragten Schutzschirmverfahrens. Das Gericht setzt dann eine höchstens dreimonatige Frist zur Vorlage eines Insolvenzplans. Die Gesellschaft wird dadurch zwar nicht zur Vorlage eines Insolvenzplans verpflichtet.Braun/Riggert, InsO, 9. Aufl. (2022), § 270d Rn. 13; Fridgen/Geiwitz/Göpfert/Ellers, BeckOK Insolvenzrecht, 26. Edition (2022), § 270d Rn. 59

88Um den Sanierungserfolg sicherzustellen, kann die Gesellschaft Sicherungsmaßnahmen nach §§ 270c III, 21 I, II 1 Nr. 1a, 3 bis 5 InsO beantragen. Der Schutzschirm besteht im Wesentlichen darin, dass das Unternehmen nach § 270d III InsO einen gebundenen Anspruch darauf hat, dass das Insolvenzgericht auf seinen Antrag hin die Zwangsvollstreckung in das Mobiliarvermögen der Gesellschaft während der gesetzten Frist untersagt.Vgl. Fridgen/Geiwitz/Göpfert/Ellers, BeckOK Insolvenzrecht, 26. Edition (2022), § 270d Rn. 4

89Hinsichtlich des vorläufigen Sachwalters gelten grundsätzlich die Ausführungen zur vorläufigen Eigenverwaltung entsprechend.

90Ein wesentlicher Vorteil gegenüber der Eigenverwaltung besteht aber nach wie vor in dem auf Seiten des Unternehmens bestehenden Vorschlagsrecht im Hinblick auf die Person des Sachwalters aus § 270d II 2 InsO.Vgl. Fridgen/Geiwitz/Göpfert/Ellers, BeckOK Insolvenzrecht, 26. Edition (2022), § 270d Rn. 7; Thierhoff/Müller/Oberle, Unternehmenssanierung, 3. Aufl. (2022), Kap. 10 Rn. 120 An diesen Vorschlag ist das Gericht nach § 270d II 3 InsO weitestgehend gebunden. Es darf hiervon nur abweichen, wenn die vorgeschlagene Person offensichtlich ungeeignet ist.

(b) Praxisbeispiel: Restrukturierung einer Vertriebsgesellschaft eines weltweit agierenden Weingroßhändlers

91Ein weltweit agierender Weingroßhändler mit eigenem Weingut sowie Kellerei, dessen Wurzeln bis ins 17. Jahrhundert zurückreichen, hatte bereits Mitte der 1990er erstmals mit wirtschaftlichen Problemen zu kämpfen. Hauptgründe dafür lagen in der Intensivierung des Wettbewerbs in puncto Direktvertrieb an Endkunden, der Überalterung der Bestandskunden sowie wachsende Pensionsansprüche. Die so entstandenen Defizite für das Unternehmen, welches Teil einer Holding war, konnten zunächst durch Einnahmen aus den eigenen Tochtergesellschaften sowie Kapitalmaßnahmen der Muttergesellschaft ausgeglichen werden. Dauerhaft waren die Verluste aber nicht zu stemmen, sodass in der Vertriebsgesellschaft entschieden wurde, einen Antrag auf Eröffnung des Insolvenzverfahrens in Eigenverwaltung im Rahmen eines Schutzschirmverfahrens i.S.d. §§ 270a, 270d InsO zu stellen.

92Parallel wurde ein neuer Geschäftsführer mit Erfahrung im Bereich Vertrieb eingesetzt und das Verfahren durch einen Chief Restructuring Officer (CRO), der in Insolvenz- und Sanierungsverfahren erfahren ist, begleitet. Es wurde ein vorläufiger Gläubigerausschuss gebildet. Mit ersten Sanierungsmaßnahmen wurde begonnen und der Vertrieb gestärkt, um das Ziel zu erreichen, ab Eröffnung des Verfahrens keine operativen Verluste mehr zu erwirtschaften. Um dies sicherzustellen, wurden Personalmaßnahmen nach Maßgabe von §

93Mit dem Gläubigerausschuss wurde die Durchführung eines Dual-Track-Verfahrens diskutiert. Schlussendlich entschied man sich jedoch dagegen, da die Administration im Wesentlichen über die Muttergesellschaft, nicht aber über die insolvente Vertriebsgesellschaft stattfand und, mit Ausnahme der Vertriebsmannschaft, keine Assets bei der Vertriebsgesellschaft lagen. Zudem standen sämtliche Markenrechte im Eigentum der Muttergesellschaft. Dies alles sprach gegen eine Veräußerbarkeit der Einheit.

94Der Gesellschafter hatte sich zur Sicherstellung der Quote bereit erklärt, einen angemessenen Planbeitrag zu leisten.

(6) Regelverfahren (Fremdverwaltung)

(a) Allgemeines

95Auch wenn auf den ersten Blick die Eigenverwaltung als das attraktivere Verfahren erscheint, steht das Regelverfahren dem mit Ausnahme weniger Punkte in nichts nach. Auch das Regelverfahren erlaubt eine Sanierung des Unternehmens und führt nicht zwingend in die Zerschlagung.

(b) Insolvenzeröffnungsverfahren

(aa) Insolvenzantrag

96Das Verfahren wird gem. § 13 I 1 InsO nur auf Antrag eröffnet. Der Geschäftsführer ist nach §§ 20 I 1, 101 I 1 InsO auch über den Antrag hinaus dazu verpflichtet, die erforderlichen Auskünfte zu erteilen und entsprechende Unterlagen vorzulegen.Thierhoff/Müller/Roth, Unternehmenssanierung, 3. Aufl. (2022), Kap. 10 Rn. 53 Zudem ist er nach §§ 20 I 2, 97 I 2 InsO verpflichtet, Tatsachen offenzulegen, die geeignet sind, eine Strafbarkeit gegen sich zu begründen. Diese dürfen nach § 97 I 3 InsO in einem späteren Strafverfahren nicht ohne sein Einverständnis gegen ihn verwendet werden. Der Geschäftsführer kann zur Abgabe einer Versicherung an Eides statt verpflichtet, zwangsweise vorgeführt und im Extremfall bei schwerwiegenden Verstößen gegen die Auskunfts- und Mitwirkungspflicht sogar in Haft genommen werden, §§ 20 I 2, 98 InsO.

(bb) Entscheidung über den Insolvenzantrag

97Liegen die entsprechenden Voraussetzungen (vor allem: Insolvenzgrund und ausreichende Insolvenzmasse) vor, eröffnet das Gericht das Insolvenzverfahren durch Beschluss. Wurde eine Eigenverwaltung nicht beantragt oder liegen die Voraussetzungen dafür nicht vor, bestellt das Gericht einen Insolvenzverwalter,

(cc) Vorläufige Insolvenzverwaltung

98Von der Antragstellung bis zur Verfahrenseröffnung vergeht je nach Fall eine gewisse Zeit. Besteht ein laufender Geschäftsbetrieb, sind auch in dieser Phase Entscheidungen zu treffen. Um während des Eröffnungsverfahrens den Schutz der künftigen Insolvenzmasse zu gewährleisten, hat sich im Regelverfahren die vorläufige (schwache) Insolvenzverwaltung etabliert. Der vorläufige Insolvenzverwalter ist nach § 22 III InsO dazu berechtigt, die Geschäftsräume des Unternehmens zu betreten und Einsicht in die Bücher und sonstigen Geschäftsunterlagen zu nehmen. Zudem wird regelmäßig ein Zustimmungsvorbehalt nach

(aaa) Schwacher vorläufiger Insolvenzverwalter

99Bei Anordnung eines Zustimmungsvorbehalts nach § 21 II 1 Nr. 2 Alt. 2 InsO spricht man von einem schwachen vorläufigen Insolvenzverwalter, da dessen Befugnisse deutlich weniger weitgehend sind, als im Fall der Anordnung eines allgemeinen Verfügungsverbotes nach

(bbb) Starker vorläufiger Insolvenzverwalter

100Wird dem Unternehmen nach § 21 II 1 Nr. 2 Alt. 1 InsO ein allgemeines Verfügungsverbot auferlegt, spricht man von einem sogenannten starken vorläufigen Insolvenzverwalter, da die Verwaltungs- und Verfügungsbefugnis über das Vermögen der Gesellschaft nach § 22 I 1 InsO vollständig auf diesen übergeht. Diese Form der vorläufigen Verwaltung stellt in der Praxis die Ausnahme dar.

(dd) Sonstige vorläufige Maßnahmen

101Um eine weitere Verschlechterung der Vermögenslage des Unternehmens während des Eröffnungsverfahrens zu verhindern, kann das Gericht zum Schutz der Gläubiger weitere vorläufige Sicherungsmaßnahmen nach § 21 II 1 InsO treffen. Hierzu zählen das Einberufen eines vorläufigen Gläubigerausschusses, die Anordnung einer Vollstreckungssperre oder eines Verwertungs- und Einziehungsverbots und das Verhängen einer Postsperre.

(ee) Insolvenzgeld

102Lohnrückstände aus den letzten drei Monaten vor Eröffnung des Insolvenzverfahrens werden nach § 165 SGB III durch die Bundesagentur für Arbeit ausgeglichen. Die Lohnansprüche gehen nach § 169 SGB III ipso iure auf diese über und können nach § 55 III 1 InsO als Insolvenzforderungen angemeldet werden. Die Auszahlung des Insolvenzgeldes erfolgt erst nach Eröffnung des Insolvenzverfahrens. Um eine Abwanderung wichtiger Arbeitskräfte schon während des Eröffnungsverfahrens zu verhindern, kann das Insolvenzgeld bei positiver Fortführungsprognose vorfinanziert werden.Buth/Hermanns/Saegon, Restrukturierung, Sanierung, Insolvenz, 4. Aufl. (2014), § 24 Rn. 22 Die vorfinanzierende Bank kann durch Vorausabtretung der mit Verfahrenseröffnung entstehenden Insolvenzgeldansprüche besichert werden. Die Vorfinanzierung bedarf nach § 170 IV SGB III der Zustimmung der Bundesagentur für Arbeit und ist daher stets in enger Abstimmung mit dieser durchzuführen.

(c) Die Person des Insolvenzverwalters

103Der Insolvenzverwalter ist nach Maßgabe der §§ 80 ff. InsO mit der Verwaltung und Verwertung der Insolvenzmasse betraut und dabei nach § 1 InsO den Interessen der Gläubiger verpflichtet. Die Bestellung erfolgt durch das Insolvenzgericht. Bei erfolgter Anordnung der vorläufigen Insolvenzverwaltung wird die Person des vorläufigen Insolvenzverwalters in aller Regel auch zum Insolvenzverwalter bestellt. Sofern ein vorläufiger Gläubigerausschuss eingesetzt wurde, erhält dieser gem. § 56a I InsO Gelegenheit zur Stellungnahme. Von einstimmigen Vorschlägen des vorläufigen Gläubigerausschusses darf das Gericht nach § 56a II 1 InsO nur bei fehlender Eignung der vorgeschlagenen Person abweichen. In der ersten auf die Verwalterbestellung folgenden Gläubigerversammlung können die Gläubiger eine andere Person zum Insolvenzverwalter wählen. Der Verwalter erhält eine Regelvergütung, die sich am Wert der verwalteten Masse orientiert, § 63 I 2 InsO.

(d) Wirkungen der Verfahrenseröffnung

(aa) Allgemeine Wirkungen

104Die Eröffnung des Insolvenzverfahrens stellt bei der GmbH einen Auflösungsgrund nach

105Mit der Eröffnung des Insolvenzverfahrens geht nach § 80 I InsO das Verwaltungs- und Verfügungsrecht an der Insolvenzmasse auf den Insolvenzverwalter über. Verfügungen des Unternehmens nach Insolvenzeröffnung sind gem. § 81 I 1 InsO unwirksam.

106Gerichtsverfahren werden, soweit sie die Insolvenzmasse betreffen, durch die Verfahrenseröffnung nach § 240 ZPO unterbrochen und können nach Maßgabe der §§ 85, 86 InsO durch den Insolvenzverwalter oder in den Fällen des § 86 InsO vom Gegner aufgenommen werden.

107Die Insolvenzgläubiger können gem. § 87 InsO ihre Forderungen nur noch nach den Vorschriften der Insolvenzordnung verfolgen. Die durch Vollstreckungsmaßnahmen aus dem Zeitraum ab einem Monat vor Antragstellung bis zur Verfahrenseröffnung erlangten Sicherungen werden mit der Eröffnung des Insolvenzverfahrens nach § 88 I InsO rückwirkend unwirksam (sog. Rückschlagsperre). Bereits erlangte Befriedigungen sind hiervon nicht erfasst.Braun/Kroth, InsO, 9. Aufl. (2022), § 88 Rn. 5 Unter diese Rückschlagsperre fallen sowohl zivilrechtliche als auch verwaltungsrechtliche Vollstreckungsmaßnahmen.Braun/Kroth, InsO, 9. Aufl. (2022), § 88 Rn. 1; Stürner/Eidenmüller/Schoppmeyer/Breuer/Flöther, InsO, 4. Aufl. (2019), § 88 Rn. 13 Während des Insolvenzverfahrens sind sämtliche Einzelzwangsvollstreckungsmaßnahmen in das Vermögen der Gesellschaft nach § 89 I InsO verboten und bei Durchführung unter Verstoß gegen dieses Verbot unwirksam.

(bb) Bestehende Rechtsgeschäfte

108Hinsichtlich bereits bestehender, gegenseitiger Verträge, die bei Verfahrenseröffnung von beiden Seiten noch nicht vollständig erfüllt sind, kann der Insolvenzverwalter nach § 103 I InsO grundsätzlich wählen, ob er diese erfüllt oder nicht. Sofern er sich für die Erfüllung entscheidet, muss er die geschuldete Leistung aus der Masse bewirken und kann im Gegenzug die von dem Gläubiger geschuldete Leistung zur Masse ziehen. Verzichtet er auf die Erfüllung, findet kein weiterer Leistungsaustausch statt. Für bestimmte Rechtsgeschäfte enthalten die §§ 104 ff. InsO Sonderregelungen.Vgl. Buth/Hermanns/Saegon, Restrukturierung, Sanierung, Insolvenz, 4. Aufl. (2014), § 24 Rn. 63

(cc) Insolvenzanfechtung

109Das Instrument der Insolvenzanfechtung ermöglicht es dem Insolvenzverwalter, Vermögensverschiebungen, die vor Verfahrenseröffnung zu einer Verkürzung der künftigen Insolvenzmasse und dadurch zu einer Benachteiligung der Gläubigergesamtheit geführt haben, nach Eröffnung des Insolvenzverfahrens wieder rückgängig zu machen.Vgl. BT-Dr. 12/2443, 156 Dadurch, dass die Befriedigung einzelner bevorzugter Gläubiger rückgängig gemacht und das verschobene Vermögen zurück zur Insolvenzmasse gezogen wird, kann das Ziel einer gleichmäßigen Befriedigung aller Gläubiger vom Insolvenzverwalter durchgesetzt werden.

(dd) Verwaltung und Verwertung der Insolvenzmasse

110Nach Eröffnung des Insolvenzverfahrens nimmt der Insolvenzverwalter die Masse gem.

111Die Schlussverteilung erfolgt gem.

(e) Kosten des Insolvenzverfahrens

112Die Kosten des Insolvenzverfahrens setzen sich nach § 54 InsO aus den Gerichtskosten sowie den Vergütungen für den vorläufigen Insolvenzverwalter, den Insolvenzverwalter und für die Mitglieder des Gläubigerausschusses zusammen.

(f) Insolvenzplan

(aa) Allgemeines

113§ 1 S. 2 Alt. 2 InsO bietet als Alternative zur Verwertung der Vermögensgegenstände die Möglichkeit, den Rechtsträger mittels eines Insolvenzplans zu sanieren. Ziel ist hierbei regelmäßig die Fortführung des Unternehmens. Als Ziele des Planverfahrens kommen neben der Sanierung des Unternehmens auch vom Regelverfahren abweichende Liquidationsformen sowie Verfahrensweisen in Betracht.Braun/Frank, InsO, 9. Aufl. (2022), § 217 Rn. 1; Uhlenbruck/Lüer/Streit, InsO, 15. Aufl. (2019), § 217 Rn. 1

(bb) Vorlageberechtigung

114Nach § 218 I 1 InsO sind zur Vorlage eines Insolvenzplans grundsätzlich der Insolvenzverwalter sowie die Gesellschaft selbst berechtigt.

(cc) Bestandteile des Insolvenzplans

115Gemäß § 219 InsO besteht der Insolvenzplan aus dem darstellenden, dem gestaltenden Teil sowie den Anlagen nach §§ 229 f. InsO.

116Der darstellende Teil beschreibt die Art der nach Verfahrenseröffnung getroffenen Maßnahmen sowie derer, die noch getroffen werden sollen. Er enthält außerdem Angaben zu den Grundlagen und Auswirkungen des Plans, welche für die Zustimmungsbeteiligten hinsichtlich ihrer Entscheidung über eine etwaige Zustimmung zum Plan sowie dessen gerichtliche Bestätigung Relevanz besitzen. Zusätzlich hierzu sind die Auswirkungen des Plans auf die Befriedigungsaussicht der Gläubiger (Vergleichsrechnung) zu erläutern.

117Der gestaltende Teil nach § 221 InsO gilt als „Vollzugsteil“, da er sämtliche Regelungen enthält, wie die Rechtsstellung der Beteiligten durch den Plan geändert werden soll. Hierzu gehört in erster Linie der Verzicht auf den die Quote übersteigenden Teil der Forderungen der Gläubiger.Braun/Frank, InsO, 9. Aufl. (2022), § 221 Rn. 15

(dd) Abstimmungsverfahren

118Das Insolvenzgericht führt zunächst eine Vorprüfung nach

119Durch das Obstruktionsverbot nach

(ee) Bestätigung des Insolvenzplans

120Zum Schutz der Verfahrensbeteiligten bedarf es nach

(ff) Rechtswirkungen des Insolvenzplans

121Mit dem rechtskräftigen Bestätigungsbeschluss durch das Insolvenzgericht nach

(gg) Steuerliche Behandlung der Sanierungsgewinne im Insolvenzplanverfahren

122Nach

123Begünstigt i.S.d.

124Für die steuerliche Behandlung im Rahmen der Gewerbesteuer ist gemäß

(g) Praxisbeispiel Asset Deal: Übertragende Sanierung eines Spezialmaschinenbauunternehmens

125Ein international tätiges Maschinenbauunternehmen hatte erhebliche operative Verluste angehäuft. Infolge der Krise offenbarten sich interne Probleme der Gesellschaft, namentlich das unvollständige Erfassen von Kundenaufträgen, fehlerhafte Kalkulationen, keine bzw. mangelhafte Nachkalkulationen, eine schlechte interne Kommunikation und fehlende Führungskompetenz auf Ebene der Geschäftsführung. Es bestand zunächst eine Führungskrise, deren Folgen sich bis zur Liquiditätskrise zuspitzten. Trotz außergerichtlicher Sanierungsmaßnahmen musste daher ein Insolvenzverfahren beantragt werden.

126Aufgrund der langen Durchlaufzeiten konnte allein durch den Insolvenzgeldeffekt die Liquidität im Verfahren nicht sichergestellt werden, so dass ein echtes Massedarlehen notwendig wurde. Mit Zustimmung des vorläufigen Gläubigerausschusses wurde ein solches bei einer lokalen Bank aufgenommen. Dadurch konnten Lieferanten, die zum Teil bereit waren, gegen Kostenzusage zu liefern, bezahlt werden und die Aufträge fertiggestellt werden.

127Parallel wurde ein Verkaufsprozess initiiert. Zunächst hatte sich ein regionaler Wettbewerber für das Unternehmen interessiert und wollte es im Rahmen einer übertragenden Sanierung erwerben. Aufgrund familiärer Themen scheiterte der Verkauf aber kurz vor Abschluss. Mit drei Interessenten (u.a. aus China) wurde weiter verhandelt. Im Ergebnis konnte eine übertragende Sanierung an eine deutschen Beteiligungsgesellschaft realisiert werden. Erworben wurden die Immobilien, der Name (Firma), die gesamte Betriebs- und Geschäftsausstattung sowie die Beteiligung an der US-Tochter des Schuldners. Da es sich um einen Betriebsübergang nach

(h) Praxisbeispiel Insolvenzplan: Restrukturierung einer Kurgesellschaft

128Ein Unternehmen in einer Kurstadt, das über ca. 50 Grundstücke mit einer Größe von ca. 77.000 m² verfügte, erwirtschaftete seine Erträge aus dem Betreiben einer Seniorenresidenz und eines medizinischen Fitnessstudios, aus Vermietung und Verpachtung sowie aus Energieerzeugung.

129Spätestens ab den 1990ern entstanden strukturelle Probleme, da auf Veränderungen im Gesundheitswesen, vor allem getrieben durch die wegfallende Vollfinanzierung von Kuren, Umsatzeinbußen folgten. Finanzielle Schwierigkeiten wurden durch den sukzessiven Verkauf von Grundstücken beseitigt. Es erfolgte jedoch keine strategische Neuausrichtung. Daher sah sich der Vorstand letztlich gezwungen, Insolvenzantrag zu stellen.

130Der Geschäftsbetrieb wurde im Antragsverfahren sowie nach Insolvenzeröffnung vollumfänglich fortgeführt. Parallel hierzu wurde in Abstimmung mit dem Gläubigerausschuss sowie unter Einbeziehung der wesentlichen Vertragspartner ein Restrukturierungskonzept ausgearbeitet, das im Rahmen eines Insolvenzplans umgesetzt wurde. Hierzu wurden u.a. die Geschäftsbereiche neu strukturiert, nicht profitable Bereiche geschlossen, eine neue Vertriebs- und Marketingstruktur etabliert sowie ein Personalkonzept erstellt und umgesetzt.

131Der Insolvenzplan beinhaltete eine Kapitalherabsetzung auf Null sowie eine gleichzeitige Kapitalerhöhung, um neue Investoren zu gewinnen, die dem Unternehmen das zur nachhaltigen Sanierung notwendige Kapital zur Verfügung stellen. Hierdurch gelang es, den Geschäftsbetrieb des Unternehmens sowie den Rechtsträger selbst zu erhalten und zu sanieren.

Expertenhinweise

(für Juristen)

1) Allgemeines

a) Rechtsnatur

132Die Gesellschaft mit beschränkter Haftung (GmbH) ist eine Handelsgesellschaft mit körperschaftlicher Organisation und eigener Rechtspersönlichkeit, welche über ein in ihrer Satzung bestimmtes Stammkapital (§§ 5, 5a GmbHG) verfügt, das der Summe der von den Gesellschaftern zu leistenden Einlagen auf die Anteile entspricht.Noack/Servatius/Haas/Fastrich, GmbHG, 23. Aufl. (2022), Einl. Rn. 1